究極の安全資産である金に今、すべての注目が集まっています。金の価格は1オンスあたり3,000ドルという史上最高値を記録した。この価格上昇は、株式市場の調整、暗号通貨市場の著しい下落、そして米国の経済政策の将来の方向性に関する広範な懸念の中で起こった。

しかし、「デジタルゴールド」とも呼ばれるビットコイン(BTC -0.76%)を忘れないでください。ますます多くのトップ投資家が、ビットコインは価値の保存、インフレに対するヘッジ、そして経済的不確実性における安全資産として、物理的な金よりも優れていると考えています。しかし、これは本当にそうなのでしょうか?

01 ビットコイン対金

この質問に答えるには、ビットコインの独自の特性と機能を理解することが重要です。最も重要なのは、ビットコインの生涯供給量は 2,100 万に制限されており、すでに 2,000 万近くが存在していることです。これにより、ビットコインは極めて希少になります。今後存在するビットコインのほぼ全てはすでに存在しています。

しかし、それだけではありません。ビットコインは完全に分散化されており、中央銀行、主権政府、ウォール街の投資銀行もその基礎となるアルゴリズムを変更することはできません。 このアルゴリズムのユニークな特徴は、ビットコインの半減メカニズムです。 4年ごとに新しいビットコインの供給量が半分に削減されるため、長期的にはデフレ資産となります。これが、ビットコインがインフレに対する効果的なヘッジであると多くの人が信じている主な理由です。

ブロックチェーン技術の暗号化された性質により、ビットコインは政府による没収やその他の資産の差し押さえに対して非常に耐性があります。これが、現在メキシコで最も裕福な5人の1人である億万長者のリカルド・サリナスがビットコインを「世界で最も硬い資産」(金よりも硬い)と呼ぶ理由の1つです。 ビットコインには、純粋にデジタルであり、国境を越えてほぼ瞬時に転送できるというユニークな特徴もあります。ビットコインはもともと、第三者の仲介を必要としないピアツーピアのデジタル通貨として設計されました。ビットコインを他の人に送金するのは無料ではありませんが、銀行やその他の金融機関が関与して手数料を請求する必要はありません。

02 金ETF vs. ビットコインETF

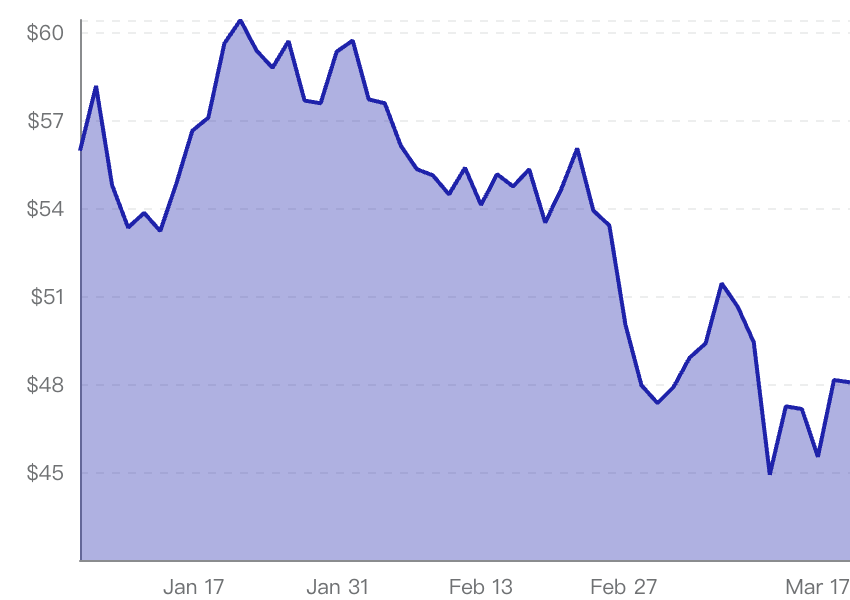

議論のために、ビットコインや金に直接投資する予定はないと仮定しましょう。つまり、スポット暗号通貨市場でビットコインを購入したり、コストコで金の延べ棒を購入したりすることはありません。 代わりに、上場投資信託(ETF)を通じてビットコインや金に投資することもできます。このアプローチにより、ポートフォリオの配分を簡単かつ効果的に調整できます。最も人気のあるスポットビットコインETFはiShares Bitcoin Trust(IBIT -0.18%)です。過去15か月間のパフォーマンスをiShares Gold Trust(IAU 0.59%)の兄弟銘柄と比較してみましょう。

iShares Bitcoin Trust チャートは TradingView によって提供されています。

チャートからわかるように、過去 1 年間、市場が横ばいまたは上昇していたときは iShares Bitcoin ETF は iShares Gold ETF を上回っていますが、市場が下落しているとき (現在のように) は、ゴールド ETF に大きく遅れをとっています。これが、現在多くの資金が金ETFに流入している理由を説明しています。経済の見通しに対する懸念は現実であり、パニックに陥った人もいる。

チャートからわかるように、過去 1 年間、市場が横ばいまたは上昇していたときは iShares Bitcoin ETF は iShares Gold ETF を上回っていますが、市場が下落しているとき (現在のように) は、ゴールド ETF に大きく遅れをとっています。これが、現在多くの資金が金ETFに流入している理由を説明しています。経済の見通しに対する懸念は現実であり、パニックに陥った人もいる。

最近のパフォーマンスは、ビットコインが不況や市場の大幅な後退時にヘッジとして使用できるという主張を弱めるため、ビットコイン支持者にとって特に残念なことだ。同様の状況は2022年に発生し、市場全体の低迷によりビットコインの価値が65%下落しました。

03 景気後退に対するより良いヘッジはどれですか?

理論上、「デジタルゴールド」は物理的な金と同じ(あるいはそれ以上の)景気後退ヘッジを提供するはずです。しかし、ご存知のとおり、現実は必ずしも理論どおりには進みません。苦労して貯めた貯金が不況で失われることを真剣に心配しているなら、金のほうがより良いヘッジになると思われる。その4000年の歴史は疑う余地がありません。

そうは言っても、ビットコインと株式市場の相関性が低くなれば、考えが変わるかもしれないことが一つあります。過去 10 年間でビットコインが特別になったのは、株式との相関が低いためです。ビットコインはどの主要資産クラスともまったく相関がないように見え、分散化の大きなメリットをもたらします。 しかし、株式市場が下落するたびにビットコインの価値が下がれば、ヘッジとしての有用性は大幅に低下するだろう。ゴールド支持者に対して負けを認めるのは恥ずかしいが、これが最終結果のようだ。ビットコインがトレンドに逆らって株式市場の下落時に上昇しない限り、2025年には金の方が景気後退に対するより良いヘッジとなるだろう。

全てのコメント