著者: Biteye のコアコントリビューター Viee @SharpLinkGaming ナスダック上場のこの小型株は、当初評価額がわずか1,000万ドル程度でしたが、この1ヶ月で株価が200%以上急騰しました。株価上昇の鍵は、ETHを中心とした一連の「フライホイール効果」戦略です。

では、SBETの「ETHフライホイール」モデルとは一体何でしょうか?今回のETH上昇は、新たな強気相場をもたらすのでしょうか?このツイートが、あなたの疑問にお答えします。

SBET(SharpLink Gaming)の急騰は、ETHの複数回にわたる購入に起因しており、同社はETHの新たな資金調達機関となりました。簡単に言えば、同社はETHを利用して自己強化的な資本フライホイールを構築しました。つまり、株式ファイナンスを通じてETHを購入し、ETH市場とストーリー効果を利用して株価を押し上げ、その後、より高い評価額でさらなるETHの購入資金を調達するというサイクルを繰り返し、資産規模を継続的に拡大したのです。

分解してみると、このフライホイールは次の 3 つのステップで構成されていることがわかります。

(1)低コストの資金調達によるコイン購入:今年5月、イーサリアム共同創設者ジョー・ルービン氏が所有するコンセンシスなどの暗号資産ベンチャーキャピタル企業が、SBETのPIPE私募に参加し、1株あたり6.15ドルで4億2,500万ドルを投入しました。これにより、SBETは約16万3,000ETHを購入しました。

(2)市場の熱狂が株価を押し上げた:「イーサリアム・トレジャリー」という物語に後押しされ、投資家が熱狂的に流入し、SBETの株価は急上昇した。この心理的プレミアムが同社の時価総額を急拡大させた。

(3) 高値での借り換えとバランスシートの拡大:株価の高騰は新たな発行の機会をもたらします。SBETは高値で新株を発行して資金を調達し、さらにETHを購入するというプロセスを繰り返すことで、雪だるま式に増加していきます。

本日、SBETは合計32,892ETH(約1億1,500万米ドル)を購入しました。現在、SBETが保有するETHは約326,074ETHで、その総額は約11億4,000万米ドルに達しています。この保有規模により、SBETはイーサリアム財団を一気に追い抜いて新たなETHディーラーとなり、市場における影響力を飛躍的に高めています。

SBETの戦略的変革は偶然ではありません。2024年度財務報告によると、シャープリンク・ゲーミングの通期収益は前年比26.1%減少しました。従来のゲーミングマーケティング事業の成長鈍化と損失の重圧により、同社は新たな資本注入と資産配分の多様化を模索しました。

こうした背景から、SBETはブロックチェーンに注目し、今年2月に英国のブロックチェーンオンラインギャンブル企業CryptoCasinoの株式10%を取得したと発表しました。その後、コンセンシスと提携し、「イーサリアム準備金戦略」を通じて事業の飛躍を目指しました。

では、なぜ市場は SBET の ETH 準備金について楽観的なのでしょうか?

まず、ETHの「生産的資産」という特性について。ビットコインが「デジタルゴールド」として価値を保管する特性を持つのに対し、イーサリアムはステーキングやDeFiエコシステムにおいて収益を生み出す自然な能力を備えており、保有は価格上昇を待つだけではありません。ビットコインにはこのような固有の収益メカニズムがなく、価格変動に大きく依存しています。

第二に、従来型市場におけるETH利回りエクスポージャーのギャップを埋めることです。現在、米国規制当局はETHステーキングETFを承認しておらず、これは従来型市場の投資家がETHステーキング利回り層に直接アクセスすることを困難にしていることを意味します。しかし、SBETはConsensysなどと提携し、プロトコルベースの戦略を運用することでこのギャップを埋め、オンチェーンで相当なリターンをもたらすことが期待されており、将来のETHステーキングETFのリターンを上回る可能性さえあります。

最後に、ETHの高いインプライド・ボラティリティがもたらすオプション価値についてですが、Primitive Venturesは、ETHのインプライド・ボラティリティ(69)がBTC(43)よりもはるかに高いと考えています。これにより、コンバーティブル・アービトラージやストラクチャード・デリバティブのオプション価値が高まります。これにより、SBETは将来、より複雑な金融取引を行う余地が生まれます。

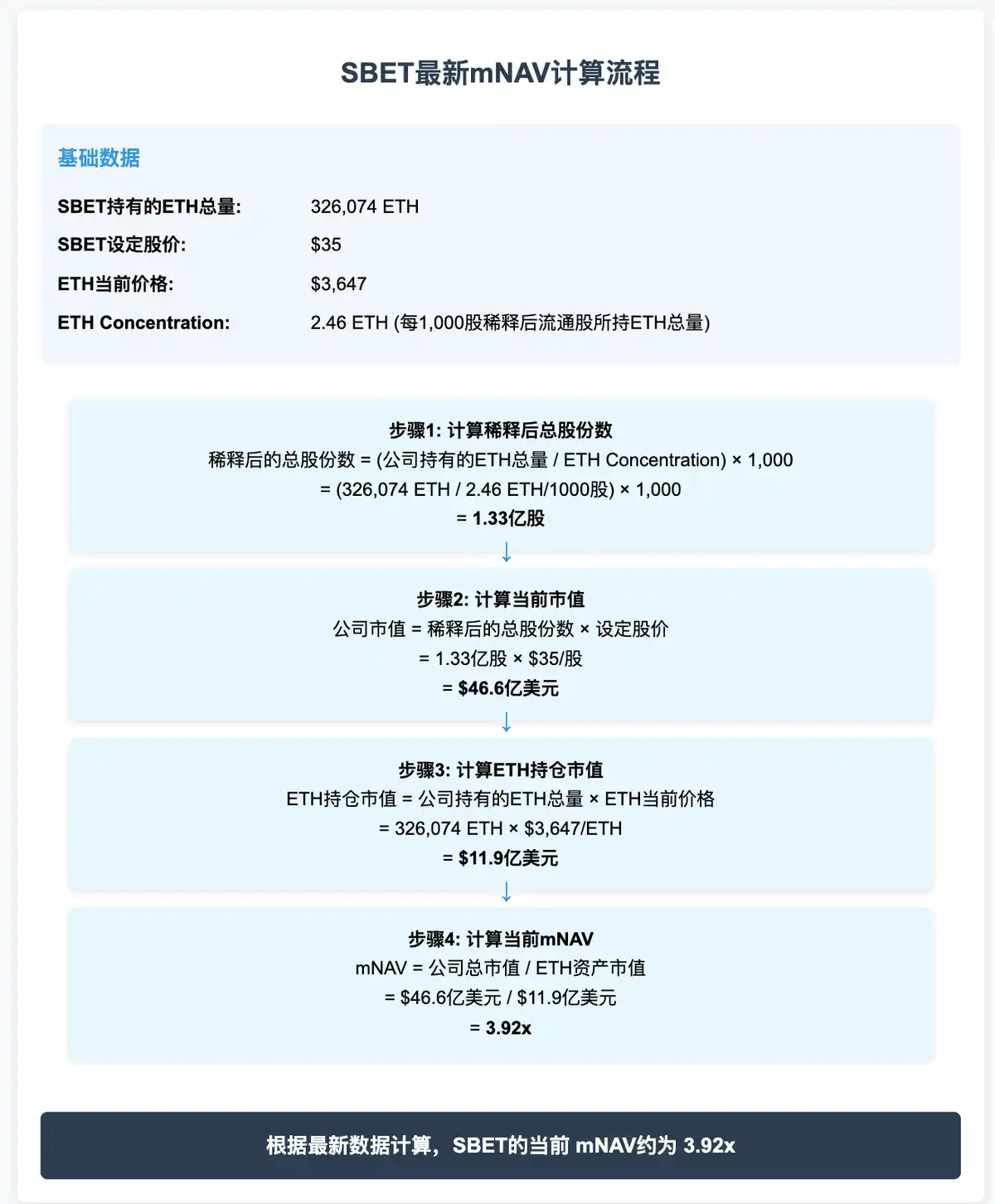

株価が急騰するにつれ、SBETの評価額は暗号資産の純資産額を大幅に上回り、「mNAV」(時価総額対純資産比率)プレミアムは数倍に達しています。現在のSBETの推定時価総額は、国庫保有のETHの時価総額の約3.92倍となっており、投資家がSBETを支えるために莫大なナラティブプレミアムを与えていることを示しています。

株価が急騰するにつれ、SBETの評価額は暗号資産の純資産額を大幅に上回り、「mNAV」(時価総額対純資産比率)プレミアムは数倍に達しています。現在のSBETの推定時価総額は、国庫保有のETHの時価総額の約3.92倍となっており、投資家がSBETを支えるために莫大なナラティブプレミアムを与えていることを示しています。

ビットコイン関連自己株式であるマイクロストラテジーを例に挙げましょう。後者は市場のピーク時に時価総額/純資産比率が約4.5倍に達しました。これは、楽観的なシナリオではSBETの評価モデルが依然として上昇に近づく可能性があることも意味します。(この比較方法は反射性の影響を受ける可能性があり、参考値としてのみ使用してください。@Joylou1209

新しいコンピューティングのアイデアが提案されています。https://x.com/Joylou1209/status/1946070821883257040)

下図の計算プロセスは、現在購入されているETHに基づいており、SBETの将来の予測に基づくものではありません。50億台の新規ATMを考慮した場合のSBETの将来のmNAVの推定値は、https://x.com/0x_RayBTC/status/1946103032267301322 で確認できます。

同時に、このフライホイールモデルがどれくらい長持ちするかについても考える必要があります。

一方、前回の記事では、SBETの現在の上昇の根幹となるロジックは、ETHを軸とした「フライホイール効果」にあると論じました。鍵となるのは、中核変数「1株当たりETH保有量 = 企業全体のETH総数 / 総株式資本」の成長です。

したがって、理論的には、SBET株価の上昇がETH価格の上昇を上回る場合、これは最も有利な状況です。株価は急速に上昇し、企業はより少ない株式数でより多くの資金を調達できます。一方、ETH価格はゆっくりと上昇し、購入時点ではまだ比較的安価です。その結果、新たな資金調達によってより多くのETHが購入され、1株あたりのETH含有量が増加し、フライホイールが加速します。

一方で、このモデルは永久に持続可能ではありません。調整に伴う主なリスクは2つあります。

1株当たりETHの成長率は鈍化しています。保有株数が拡大するにつれ、ETHを継続的に購入しても、ETHの集中度の高い成長率を維持することは困難です。1株当たりETHの成長率が低下すると、市場の将来的な成長への期待は弱まり、それに応じて評価プレミアムも低下する可能性があります。

ETH価格調整リスク:SBETの資産価値はETHに大きく依存しています。ETH価格が下落すると、市場のリスク許容度が低下し、評価システムの再定義が起こり、株価も同期的に調整されます。特に下落相場において、SBETの下落幅がETHの下落幅を上回る場合、リスクは最大となります。

SBETの急騰は、本質的にイーサリアムの将来価値を事前に価格付けしたものであり、ETHの将来のパフォーマンスは、SBETの「フライホイール」が回転し続けるかどうかを直接左右するでしょう。以下は、参考までにETHに関する最近の好材料です。

1. 史上最大の規制上のメリットと政策:昨夜、米国下院はステーブルコインなどの暗号資産の規制に関する3つの法案草案を圧倒的多数の賛成で可決しました。このうち、GENIUS法はステーブルコインの発行に関する明確な枠組みを提供し、ステーブルコイン・インフラとしてのETHの地位を強化します。さらに、米国の裁判所は最近、判例において、ETHは証券ではなくコモディティであり、「非証券」という地位は規制上の不確実性を軽減すると指摘しました。これは極めて重要であり、機関投資家がETHに投資する際の法的障壁が軽減されることを意味します。

2. 機関投資家の資金流入:明確な規制の下、北米市場におけるETH取引商品への資金流入は過去最高を記録しました。統計によると、7月17日だけで、米国スポットETH ETFへの純流入額は7億7,960万米ドルに達し、過去最高を記録しました。これは、機関投資家がETHへの投資需要を強く持ち、ETH市場への資金流入が加速していることを示しています。

2. 機関投資家の資金流入:明確な規制の下、北米市場におけるETH取引商品への資金流入は過去最高を記録しました。統計によると、7月17日だけで、米国スポットETH ETFへの純流入額は7億7,960万米ドルに達し、過去最高を記録しました。これは、機関投資家がETHへの投資需要を強く持ち、ETH市場への資金流入が加速していることを示しています。

3. イーサリアムPectraアップグレード高速ロードマップ:2025年5月7日に開始されたPectraアップグレード(プラハ+Electraハードフォーク)では、単一バリデーターのステーク上限が2048ETHに引き上げられ、手数料の再調整によりレイヤー2スループットが大幅に向上するとともに、アカウントの抽象化がサポートされます。Vitalik Buterin氏とイーサリアムコア開発者は、ガスリミットの引き上げとZK統合も積極的に推進しており、ETHのTPSは将来的に3桁を突破すると予想されています。

4. マクロ環境は良好と予想される:米国のインフレ率が低下するにつれ、市場は連邦準備制度理事会(FRB)が2025~2026年に利下げプロセスを開始すると予想しています。金利の低下傾向は、従来のリスクフリーレートの低下を意味し、ETHステーキング収入の相対的な魅力を浮き彫りにしています。

いずれにせよ、ETH の強力なファンダメンタルズは SBET の市場価値に刺激と想像力の余地を与え、ある程度 SBET の評価の上限を決定します。

現在、イーサリアムは複数のプラス要因を伴う「プラスのフライホイール」状態にあります。ETHの「生産的資産」としての価値は市場で再認識され、価格形成が進んでいます。オンチェーン収益メカニズム、希少性、そして将来の制度化プロセスは、ETHに力強い上昇モメンタムをもたらしています。

今回のETHの上昇は、新たな強気相場の到来を後押しすると思いますか?ぜひメッセージをお寄せください!

リスク警告:1株当たりETHの成長率の鈍化とETH価格修正のリスクに注意

全てのコメント