執筆者: YQ

DeFiファンドマネージャーの台頭

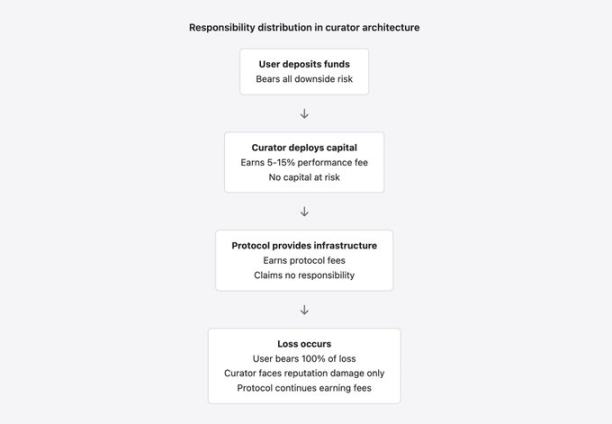

過去1年半の間に、DeFi分野に新たなタイプの金融仲介機関が登場しました。これらの機関は「リスクマネージャー」「金庫マネージャー」「戦略オペレーター」などと自称し、Morpho(73億ドル)やEuler(11億ドル)といったプロトコル上で数十億ドル規模のユーザー預金を管理し、リスクパラメータの設定、担保タイプの選択、利回り戦略の展開を担っています。そして、得られた利回りの5%から15%をパフォーマンス手数料として徴収しています。

しかし、これらの事業体はライセンスや規制、資格や業績記録の開示義務なしに運営されており、その真の身元を隠していることも少なくありません。

2025年11月のストリームファイナンスの暴落

2025年11月のStream Financeの破綻は、このアーキテクチャのストレス下における致命的な欠陥を露呈させました。この出来事は、エコシステム全体に最大2億8,500万ドルの連鎖的な損失を引き起こしました。

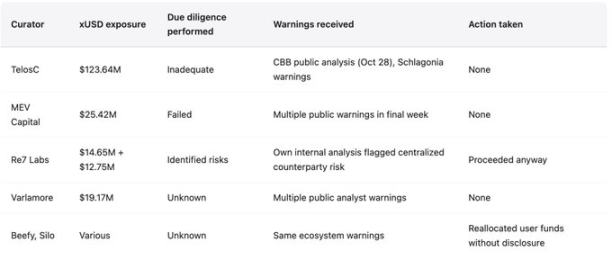

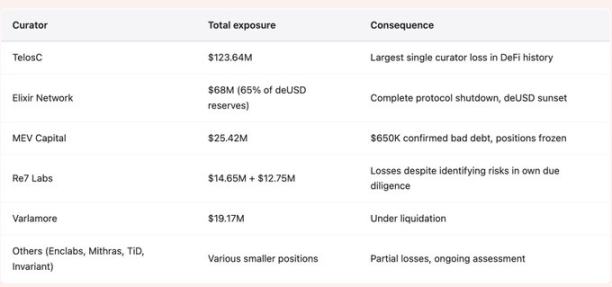

TelosC(1億2,364万ドル)、Elixir(6,800万ドル)、MEV Capital(2,542万ドル)、Re7 Labs(2つの金庫で2,740万ドル)など、複数のファンドマネージャーは、ユーザー預金を単一のカウンターパーティに高度に集中させています。このカウンターパーティは、わずか190万ドルの実質担保で、最大7.6倍のレバレッジをかけて運用しています。

警告の兆候は既に存在し、しかも非常に具体的でした。Crypto KOLCBBは10月28日にレバレッジ比率を公表しました。Yearn Financeは、破綻の172日前にStreamチームに直接警告していました。しかし、既存のインセンティブ構造がむしろこの無視を助長したため、これらの警告は無視されました。

伝統的な金融仲介業者との比較

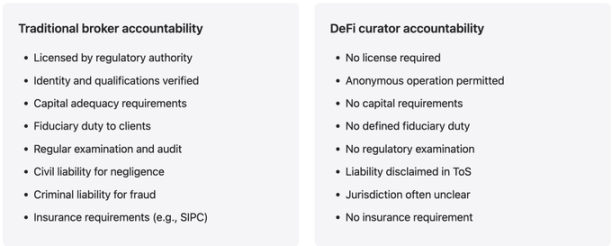

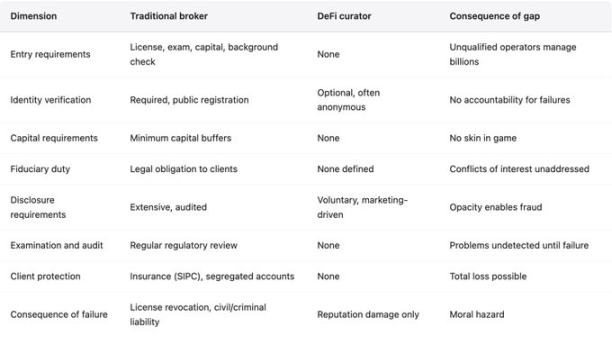

DeFi ファンドマネージャー モデルは従来の金融モデルに従っていますが、何世紀にもわたる苦い教訓を通じて構築された説明責任のメカニズムを放棄しています。

従来の銀行や証券会社は、顧客資金の運用において、資本要件、登録義務、受託者責任、そして規制当局の監視に直面します。一方、DeFiファンドマネージャーは市場インセンティブのみに基づいて業務を行います。これらのインセンティブは、リスク管理よりも資産の蓄積とリターンの最大化を優先します。

これらの運用会社を支援する契約は、自らを「中立インフラ」と称し、運用活動から手数料を得る一方で、関連するリスクについては責任を負わないとしています。このスタンスは根本的に誤りです。伝統的な金融は、数々の災害の後、数十年前にこの概念を放棄しました。手数料収入を得る仲介業者は、決して責任から完全に免れることはできないという痛ましい教訓が示されたからです。

ライセンスレスアーキテクチャの二重性

MorphoとEulerは、パーミッションレスな貸付インフラとして機能します。誰でも金庫を作成し、リスクパラメータを設定し、担保を選択し、預金の受け入れを開始できます。これらのプロトコルはスマートコントラクトの基盤を提供し、そこから手数料を得ています。

このアーキテクチャには利点があります:

- イノベーションを促進: 不慣れさや競合関係により新しい資金調達方法を妨げる可能性のある、熾烈な競争の可能性を排除します。

- アクセシビリティの向上: 従来のシステムから除外された参加者にサービスを提供します。

- 透明性の向上: すべてのトランザクションの監査可能な記録がオンチェーンで作成されます。

しかし、このアーキテクチャは根本的な問題ももたらし、それは 2025 年 11 月の出来事で完全に露呈しました。

- アクセスレビューがなければ、マネージャーの品質は保証されません。

- 登録は不要です。管理者が失敗した場合、責任を追及することはできません。

- 身元の開示なし: マネージャーは、ある名前で損失を積み重ね、その後別の名前でやり直すことができます。

- 資本要件なし: マネージャーは、簡単に捨てられる評判以外には実質的な利益を一切持ちません。

- アクセスレビューがなければ、マネージャーの品質は保証されません。

- 登録は不要です。管理者が失敗した場合、責任を追及することはできません。

- 身元の開示なし: マネージャーは、ある名前で損失を積み重ね、その後別の名前でやり直すことができます。

- 資本要件なし: マネージャーは、簡単に捨てられる評判以外には実質的な利益を一切持ちません。

BGD Labsの創設者であるエルネスト・ボアド氏は、的確に指摘しています。「管理者は本質的に『ギャンブラーにブランドを無料で販売している』のです。」契約によって収益が生まれ、管理者は手数料を受け取り、ユーザーは避けられない失敗による損失を全て負担することになります。

典型的な失敗パターン:悪貨が良貨を駆逐する

Stream Financeは、パーミッションレスなアーキテクチャによって促進される特定の失敗モードを完璧に例示しています。誰でも金庫を作成できるため、管理者はより高い利回りを提供することでしか預金獲得に競争できません。高い利回りは、真のアルファリターン(稀で持続不可能)から生じるか、より高いリスク(一般的に発生し、発生した場合は壊滅的)から生じるかのいずれかです。

ユーザーは「年率18%のリターン」を見て、いわゆる「リスクマネージャー」がデューデリジェンスを実施したと仮定し、調査をやめます。マネージャーは手数料収入の機会を見出し、慎重なリスク管理であれば拒否すべきリスクを受け入れます。契約者は、ロックされた総額と手数料収入の増加を見て、「許可のない」システムに制限があってはならないため、介入しないことを選択します。

この競争は悪循環を生み出します。保守的なキュレーターは収入が少なく、貯蓄もほとんどありません。一方、急進的なキュレーターは収入が多く、貯蓄も多く、巨額の手数料を稼ぎますが、最終的には破綻に見舞われます。市場は破綻が起こるまで、持続可能な収益と持続不可能なリスクを区別できません。破綻すると、損失はすべての参加者に分配され、管理者は簡単に手放せる評判以外には、実質的に影響を受けません。

利益相反とインセンティブの失敗

経営モデルには本質的に根本的な利益相反が含まれており、Stream Finance のような失敗はほぼ避けられません。

- 目的の違い:ユーザーは安全性と妥当な利益を求めますが、管理者は手数料収入を求めます。

- リスクの不一致: この種の目標の相違は、利益を得る機会を得るために、ユーザーが通常は拒否するリスクを負う必要がある場合に最も危険です。

RE7 Labsの事例は非常に示唆に富んでいます。xUSDの統合前のデューデリジェンスにおいて、彼らは「集中型カウンターパーティリスク」の潜在的な危険性を正しく認識していました。Streamは、ポジションと戦略が完全に不透明な匿名の外部ファンドマネージャーにリスクを集中させていました。RE7 Labsはこのリスクを認識していましたが、「ユーザーとネットワークの強い需要」を理由に統合を推し進めました。手数料収入の魅力がユーザー資金へのリスクを上回ったのです。資金が失われた際、RE7 Labsは評判の失墜のみに留まり、ユーザーは金銭的損失の100%を負担しました。

このインセンティブ構造は不一致であるだけでなく、慎重な行動を積極的に罰することになります。

- 高リスク・高リターンの投資機会を拒否するマネージャーは、リスクを負う意思のある競合他社に預金が流れていくのを目にすることになるだろう。

- 手数料が低い慎重なマネージャーのパフォーマンスは低いようです。

- あなたを暴露した無謀な人物は、高額な手数料を課せられ、暴露されるまで多額の資金を蓄積します。この間に得た多額の利益は、依然として手元に残ります。

多くのマネージャーは、完全な開示なしにユーザーの資金をxUSDポジションに配置し、預金者を知らないうちにStreamの最大7.6倍のレバレッジとオフチェーンの不透明性のリスクにさらしています。

多くのマネージャーは、完全な開示なしにユーザーの資金をxUSDポジションに配置し、預金者を知らないうちにStreamの最大7.6倍のレバレッジとオフチェーンの不透明性のリスクにさらしています。

非対称コスト構造

マネージャーは通常、収益から5%~15%の成功報酬を受け取ります。これは一見合理的に思えますが、実際には極めて非対称です。

- 利益分配: マネージャーは上昇傾向の間に生み出された利益を分配します。

- 損失のリスクなし: 下落による損失に対応するリスクエクスポージャーはありません。

例:1億ドルの預金があり、10%のリターンがある金庫の場合、運用会社は100万ドルの収益を得ます(10%のパフォーマンス手数料に基づく)。運用会社がリスクを2倍に負い、20%のリターンを得た場合、200万ドルの収益を得ることができます。リスクが顕在化し、利用者が元本の50%(5,000万ドル)を失った場合、運用会社は金庫の将来の収益のみを失い、獲得した手数料はすべて保持します。

契約における利益相反

この合意自体が、管理者の不備への対応において利益相反を生じさせています。MorphoとEulerは金庫の活動から手数料を得ており、活動を最大化するようインセンティブを与えられています。つまり、預金者を惹きつける高利回り(高リスク)の金庫を容認するということです。彼らは自らを「中立」と位置付け、パーミッションレスなシステムは制限されるべきではないと主張しています。しかし、彼らは中立ではなく、自らが促進する活動から利益を得ているのです。

伝統的な金融規制当局は、仲介活動から利益を得ている主体は、仲介活動から生じるリスクから完全に免れることはできないことを何世紀も前に認識していました。手数料を得るブローカーは顧客に対する義務を負っていますが、DeFiプロトコルはこの原則をまだ受け入れていません。

説明責任の空白

- 従来の金融システムでは、顧客資金の損失は規制当局による調査、ライセンスの取り消し、民事責任、さらには刑事訴追につながる可能性があります。そのため、無謀な行動を最初から防ぐことができます。

- DeFiファンドマネージャー:顧客資金を失っても評判が損なわれるだけで、多くの場合、別の名前でやり直すことができます。彼らは規制上の管轄権を持たず、受託者責任も負いません(法的地位が不明確)、民事責任もありません(身元不明+利用規約の免責事項)。

2024年3月に発生したMorphoインシデントでは、オラクルの価格差により約33,000ドルの損失が発生しました。ユーザーが救済を求めましたが、プロトコル、管理者、そしてオラクルプロバイダーは責任転嫁を行い、誰も責任を負わず、補償も申し出ませんでした。このインシデントは軽微なものでしたが、「損失が発生しても誰も責任を問われない」という前例となりました。

この説明責任の欠如は意図的なものであり、過失によるものではありません。この合意は、利用規約、「許可不要、行為に対する規制なし」という強調、そして規制の緩い法域の財団/DAOへのガバナンスの委ねによって責任を回避しています。法的には有利ですが、これは数十億ドル規模のユーザー資金が説明責任なしに運用されるというモラルハザードな環境を生み出しています。つまり、利益は私有化され、損失は社会化されるのです。

匿名性と説明責任

多くの管理者は、セキュリティとプライバシー上の理由から、匿名または仮名で活動していますが、これは直接的に説明責任を損ないます。

- 法的責任は追及できません。

- 故障履歴を理由に運用を禁止することはできません。

- 個人の真のアイデンティティに基づいて職業上または評判上の制裁を課すことは不可能です。

従来の金融では、規制がなくても、顧客の資金を破綻させた者は民事責任や評判の低下に直面するが、DeFiのファンドマネージャーはどちらにも直面しない。

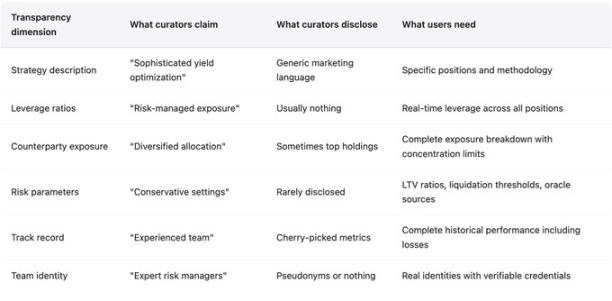

ブラックボックス戦略と権威への盲目的服従

しかし、リスク管理の専門家を自称するマネージャーの多くは、必要なインフラ、専門知識、さらにはそうする意志さえも欠いていることが2025年11月に明らかになった。

- 従来の組織: スタッフの 1 ~ 5% がリスク管理に専念し、独立した委員会、監視チーム、ストレス テスト、シナリオ分析の要件を備えています。

- DeFi ファンドマネージャーは、多くの場合、収益の創出と資産の蓄積に重点を置く小規模なチームまたは個人です。

- 従来の組織: スタッフの 1 ~ 5% がリスク管理に専念し、独立した委員会、監視チーム、ストレス テスト、シナリオ分析の要件を備えています。

- DeFi ファンドマネージャー: 多くの場合、小規模なチームまたは個人で、収益の創出と資産の蓄積に重点を置いています。

戦略の詳細が意味のある形で開示されることは稀です。「デルタ・ニュートラル取引」や「ヘッジ・マーケットメイク」といった用語は洗練された印象を与えますが、実際のポジション、レバレッジ、カウンターパーティリスク、あるいはリスクパラメータは明らかにされません。「保護戦略」と偽装されたこの透明性の欠如は、実際には、それが暴露されるまで、詐欺や無謀な行為の温床となっています。

Stream Financeの透明性の欠如は壊滅的でした。同社が主張する総額5億ドルのロック額のうち、オンチェーンで検証可能なのはわずか2億ドルで、残りの3億ドルは「外部ファンドマネージャー」によって保有されていました。これらのマネージャーの身元、資格、戦略、リスク管理は完全に非公開でした。専門用語の下に隠された実際のポジションとレバレッジは依然として不明でした。その後の分析で、同社は190万単位の実物担保を用いて、再帰的貸付を通じて7.6倍の合成拡張を行っていたことが明らかになりました。預金者は、同社の「ステーブルコイン」が実在の準備金ではなく、無限再帰的な借入によって裏付けられていることに全く気付いていませんでした。

権威に盲目的に従うことの危険性は、ユーザーが独立した判断を放棄してしまうことです。RE7 Labsの事例は、デューデリジェンスによってリスクが特定されたとしても、ビジネス上のインセンティブが正しい結論を覆してしまう可能性があることを示しています。これは、リスクを特定する能力があるにもかかわらず、インセンティブのためにそれを無視することを選択する無能さよりも悪いものです。

埋蔵量の証明:成熟した技術だが、ほとんど実装されていない

検証可能な準備金証明暗号(マークル木やゼロ知識証明など)は数十年にわたって成熟しており、効率性とプライバシー保護を実現しています。Stream Financeが準備金証明を一切実装していないのは、技術的に不可能なことではなく、むしろ意図的に不透明性を選択したためであり、度重なる公的な警告にもかかわらず、詐欺行為が数ヶ月も継続することを許しています。プロトコルでは、大口預金を扱う管理者に準備金証明の提供を義務付けるべきです。準備金証明がないことは、銀行が外部監査を拒否するのと同等とみなされるべきです。

2025年11月の事件の証拠

ストリーム・ファイナンスの破綻は、デューデリジェンスの不足、利益相反、警告の無視、透明性の欠如、説明責任の欠如など、あらゆる問題を浮き彫りにした、完全な経営失敗の事例です。

失敗のタイムライン

- 崩壊の172日前:シュラゴニア氏の分析は、ストリーム構造が破綻する運命にあると直接警告していました。5分間の分析で致命的な欠陥が明らかになりました。1億7000万のオンチェーン担保が5億3000万の融資(4.1倍のレバレッジ)を支えており、この戦略は循環的な依存関係を生み出す再帰的融資を含んでおり、残りの3億3000万のロックされた価値は完全にオフチェーンで不透明でした。

- 2025年10月28日:CBBはレバレッジと流動性リスクを概説し、これを「堕落したギャンブル」と直接呼び、公開警告を発しました。他のアナリストもこれに追随しました。

- 警告を無視:TelosC、MEV Capital、Re7 Labsといった運用会社は依然として大きなポジションを保有し、預金を積み上げています。警告に基づいて行動すれば、ポジションと手数料収入が減少し、競合他社に比べてパフォーマンスが低い印象を与えることになります。

- 2025年11月4日:Streamは、外部ファンドマネージャーが約9,300万ドルの損失を被ったと発表しました。出金は停止され、xUSDは77%、ElixirのdeUSD(Streamに貸し出していた準備金の65%)は98%急落しました。感染リスクは合計2億8,500万ドルに達し、Eulerは約1億3,700万ドルの不良債権を抱え、1億6,000万ドル以上の資金が凍結されました。

DeFiファンドマネージャー vs. 従来型ブローカー

DeFiファンドマネージャー vs. 従来型ブローカー

この比較は、キュレーションモデルにおける説明責任メカニズムの欠如を明らかにすることを目的としており、伝統的金融が完璧であるとか、その規制を模倣すべきだと示唆するものではありません。伝統的金融には欠陥がありますが、多大な費用をかけて培われた説明責任メカニズムは、キュレーションモデルによって明確に放棄されています。

技術的な推奨事項

管理モデルには確かに利点があります。専門家がパラメータを設定することで資本効率が向上し、実験が可能になりイノベーションが促進され、参入障壁が低くなりアクセスしやすくなります。これらの利点は、説明責任の問題に対処しながら維持することができます。これらの推奨事項は、5年間のDeFiの失敗経験に基づいています。

- 身元開示の義務化:大口預金(例:1,000万ドルを超える)を管理するマネージャーは、契約または独立した登録機関に真の身元を開示する必要があります。詳細なプライバシーは公開されませんが、詐欺または重大な過失があった場合に訴追できるよう確保する必要があります。匿名での運用は、他人の多額の資金を管理することとは相容れません。

- 資本要件:運用会社は、一定の基準(例:預金の5%)を超える損失を補填するためのリスク資本を保有する必要があります。これは、担保を提供したり、自己の金庫の一部を保有して最初の損失を負担するなど、運用会社の利益と利用者の利益を一致させるものです。既存のリスクフリーの資本構造は、モラルハザードを生み出します。

- 義務的開示:運用会社は、戦略、レバレッジ、カウンターパーティリスク、およびリスクパラメータを標準化された形式で開示する必要があります。「自社戦略の保護」はしばしば言い訳に過ぎません。多くの戦略は、リターンが既知の投資手法をベースとしたバリエーションです。レバレッジと集中度のリアルタイム開示は、アルファを損なうものではなく、ユーザーがリスクを理解するのに役立ちます。

- 準備金証明:プロトコルは、大規模な預金を管理する管理者に準備金証明の提供を義務付けるべきです。成熟した暗号技術は、戦略を明らかにすることなく、支払い能力と準備金比率を検証できます。準備金証明を持たない者は、管理資格を失うべきです。この要件により、Streamが3億もの検証不可能なオフチェーンポジションで運用されることを防ぐことができます。

- 集中制限:プロトコルは、過度の集中を防ぐために、スマートコントラクトレベルで集中制限(例えば、単一の取引相手へのエクスポージャーを10~20%とする)を課すべきです。Elixirが準備金の65%をStreamに貸し付けたことは、Streamの破綻を必然的に招き、教訓となっています。

- 協定の責任:管理活動から手数料を得ている協定は、部分的な責任を負うべきです。例えば、利用者の損失を保険として補償するために、協定手数料から資金を充当したり、記録が不十分であったり情報開示が不十分な協定を公式リストから除外したりすべきです。協定が利益を得ながら責任を完全に免除される現在のモデルは、経済的に不合理です。

結論は

現在の運用モデルは、数十億ドル規模の利用者資金が、実質的に行動を制約されず、破綻しても実質的な影響を及ぼさない主体によって運用されていることから、説明責任の空白を生み出している。これはモデル自体を否定するものではない。資本効率と専門的なリスク管理は確かに価値がある。むしろ、このモデルには、伝統的な金融が苦い教訓を通して培ってきた説明責任のメカニズムを組み込む必要があることを強調したい。

DeFiはその特性に適したメカニズムを開発することはできるが、説明責任を放棄し、説明責任が確立される前の伝統的な金融よりも優れた成果を期待することはできない。既存の構造は繰り返される運命にある。業界が、手数料収入を得る仲介業者が自ら生み出すリスクから完全に免れることはできないことを受け入れるまで、失敗は続くだろう。

全てのコメント