グラスノード著

編集:Wuzhu、Golden Finance

まとめ

米中関税摩擦が緩和されるかもしれないという楽観的な見方から、ビットコインの価格は94,700ドルまで急騰した。価格は、弱気相場と強気相場の段階を区別する重要な中間点である短期保有者のコスト基盤を一時的に回復しました。

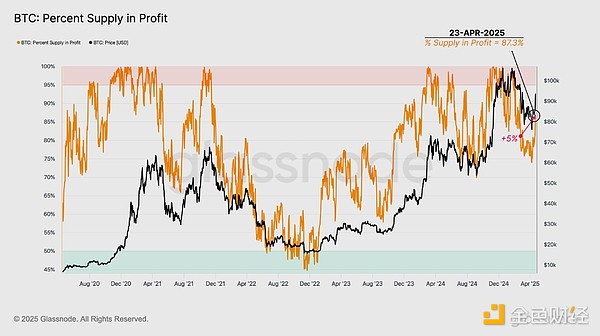

利益に占める供給の割合は、BTC が前回同様の価格レベルで取引されたときの 82.7% から 87.3% に上昇しました。これは、最近の調整中に供給量の約 5% が売買されたことを示唆しています。

STH 損益比率は 1.0 に達し、最近の購入者の多くが損益分岐点に達していることを示しています。これは、通常、出口リスクに関連するレベルです。実現利益も、主に短期投資家が利益を確定させたことにより大幅に増加した。

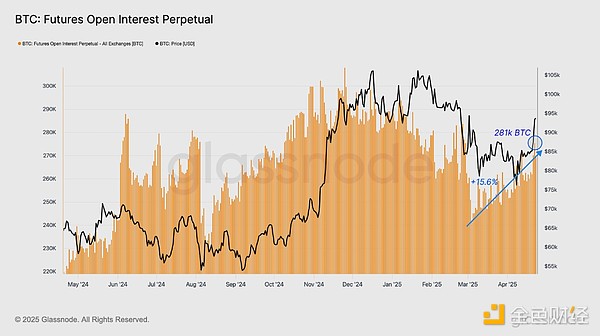

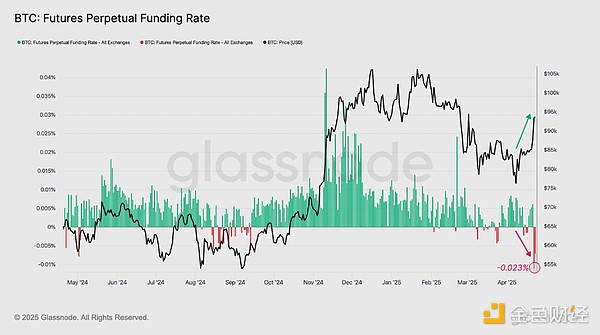

先物未決済建玉は15.6%増加した。しかし、市場が上昇したにもかかわらず、資金調達金利はマイナスに転じ、空売り金利の上昇を示唆した。

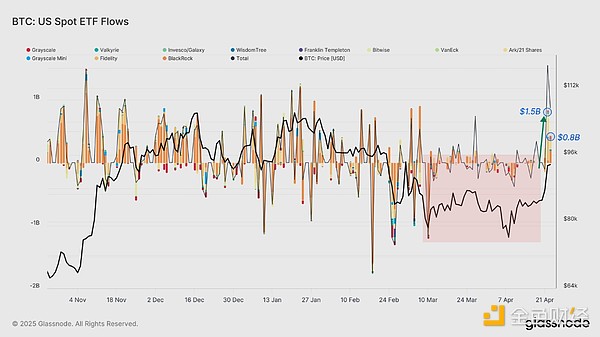

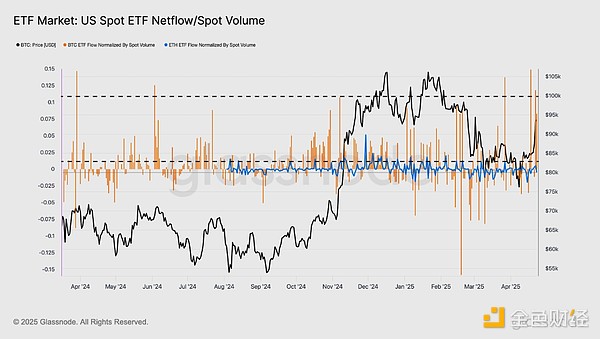

4月22日、米国のスポットビットコインETFへの純流入額が過去最高の15億4000万ドルに達し、機関投資家の需要が大量に流入したことが示された。正規化されたフローデータは、ETFを通じてBTCの需要がETHの需要をはるかに上回っていることを示しており、これはイーサリアムの相対的なパフォーマンスの低下を説明するのに役立ちます。

数週間にわたる活動の低迷と流動性の低下を経て、市場はようやく広範なマクロ経済要因に好意的に反応し始めている。米国政府が中国からの輸入品に対する関税引き下げについて楽観的なシグナルを送った後、株式市場と仮想通貨市場はともに上昇した。

ビットコインの場合、この上昇により、短期保有者(STH)のコスト基盤という重要なオンチェーン閾値が一時的に突破された。このモデルは、最近トークンを購入した市場参加者の平均購入価格を反映しており、多くの場合、重要なピボット レベルとして機能します。歴史的に、この価格パターンを上回る持続的なブレイクは、弱気な調整期間と回復期の強気な感情の復活の間の移行を示してきました。

しかし、2024年7月から9月の状況と同様に、この動きはこれまでのところSTHのコストベースの一時的な回復しかもたらしていない。これは楽観主義の始まりを示唆しているが、市場が完全に強気になったことをまだ確認するものではない。この水準を上回る持続的な強さは、より多くの投資家が重要な未実現投資に戻るため、市場の信頼を強化する可能性がある。

最近、市場は94,300ドルまで上昇し、同時に投資家が保有する未実現利益も大幅に増加しました。利益引当率指標は87.3%まで上昇し、3月の最低水準から急回復した。

ビットコインが最後に約94,000ドルで取引されたとき、供給量の82.7%のみが利益を生んでいた。これは、市場が横ばいまたは下落している中で、3月初旬以降、流通供給量の約5%がより低い価格で取引されていることを意味します。

歴史的に、典型的な陶酔期の後には、この指標が長期間にわたって 90% 以上に安定し、収益性が広まり、投資家の信頼が高まっていることを示す傾向があります。

歴史的に、典型的な陶酔期の後には、この指標が長期間にわたって 90% 以上に安定し、収益性が広まり、投資家の信頼が高まっていることを示す傾向があります。

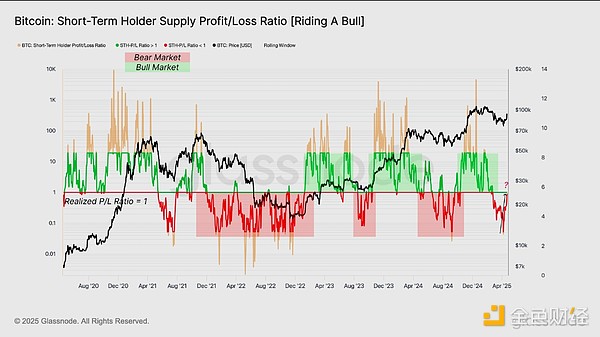

ビットコインが重要な意思決定領域に戻ったことを示すもう1つの指標は、STH供給損益比率です。これは最近、1.0近くの中立レベルまで急上昇しました。これは、利益と損失の観点から、トークン間の供給不足がより均等に分散され、このグループの感情がよりバランスが取れていることを示唆しています。

この構造は非常に重要です。以前の弱気市場では、STH-P/L 比率は 1 を大きく下回る水準で取引されており、この水準が抵抗の上限として機能していたからです。指標が1.0を下回って再テストするたびに、投資家がポジションを解消し、勢いを弱め始めるため、ローカルトップの形成と相関する傾向があります。

市場がこの水準を確実に回復し、1.0 を超えて取引できれば、それはより力強い回復のシグナルとなるでしょう。今後数週間、この比率がどのように推移するかを、特に実現した利益確定行動と併せて監視することで、市場がこの調整からより建設的な回復を再び確立しているかどうかを判断するのに役立つ可能性があります。

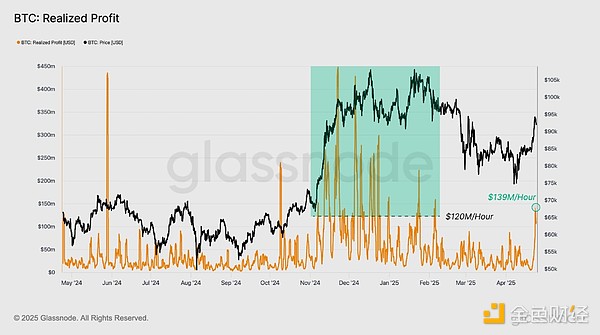

利益確定ストレステスト

市場の枠組みが決定点に達したので、利益確定行動が監視すべき重要なシグナルになります。このソリューションによる 1 時間あたりの実現利益合計は現在 1 億 3,990 万ドル/時間に急増しており、1 時間あたりのベースラインの 1 億 2,000 万ドル/時間よりも約 17% 高くなっています。

この上昇は、多くの市場参加者がこの上昇を利用して利益を確保しようとしていることを示唆している。市場が崩壊することなくこの売り圧力を吸収できれば、今後の見通しははるかに明るくなるだろう。

逆に、利益確定売りが集中する中でこの水準を維持できなかった場合、同様の状況下で弱まった過去の安堵感による上昇と同じく、今回の動きは新たなデッドキャットバウンスとなる可能性がある。

誰が利益を得るのか?

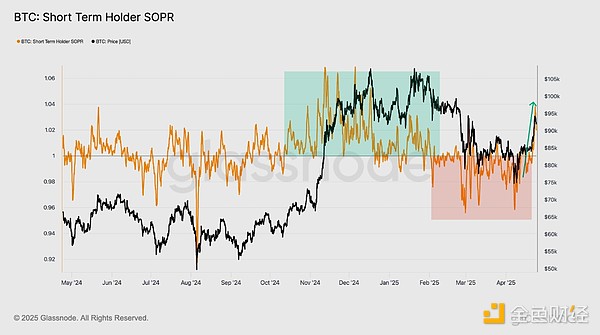

実現利益の額だけでなく、どのグループが利益を実現しているかを理解することで、市場感情に対するより深い洞察が得られます。これを実現するために、私たちは使用済み出力利益率 (SOPR) を採用しています。これは、トークンの販売価格を元のコストベースと比較する指標であり、投資家が確保した利益または損失の平均倍数に関する見通しを提供します。

短期保有者のSOPR(STH-SOPR)を見ると、最近の急騰時に利益を確定させた主なグループは短期購入者であったことがわかります。

これは、STH-SOPRが損益分岐点の1.0を大幅に上回った2月下旬以来初めてのことであり、投資家が利益を得られる立場に戻るためのもう一つの比較的前向きな兆候です。全体的に、STH-SOPR が 1.0 を上回って継続的に取引されていることは、強気な上昇トレンドの特徴です。

これは、STH-SOPRが損益分岐点の1.0を大幅に上回った2月下旬以来初めてのことであり、投資家が利益を得られる立場に戻るためのもう一つの比較的前向きな兆候です。全体的に、STH-SOPR が 1.0 を上回って継続的に取引されていることは、強気な上昇トレンドの特徴です。

ショート永久オプション

一部のスポット保有者は利益を確定しているようだが、永久スワップトレーダーは上昇局面で空売りする傾向がある。永久スワップ契約の未決済残高は281,000 BTCに急増し、3月初旬に記録した243,000 BTCの安値から約15.6%上昇した。

これはデリバティブ市場におけるレバレッジの上昇を反映しており、価格がトレーダーの損切りや清算ゾーンに達し始めると市場のボラティリティが悪化する傾向がある。

興味深いことに、未決済建玉の急増は平均資金調達率の低下と一致しており、平均資金調達率は -0.023% に急落しました。これはショートポジションへの偏りが強まっていることを示しており、多くのトレーダーが反発に賭けており、最近の動きは行き過ぎだと考えている可能性を示唆している。

上昇傾向が続けば、建玉の増加と流入減少の間の乖離により、ショートスクイーズシナリオの可能性が生じることになる。

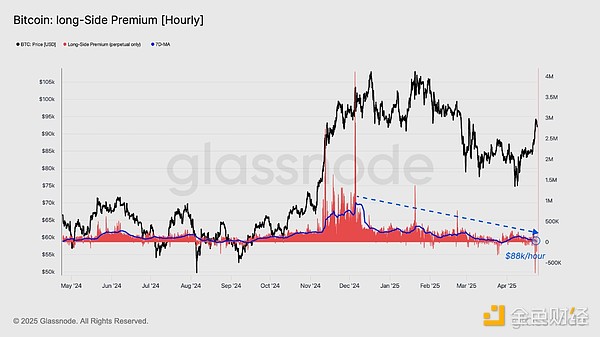

しかし、永久スワップトレーダーの長期的な感情を評価するために視野を広げると、状況はより慎重なものになります。 1 時間あたりに支払われる長期資金の 7 日間の移動平均は着実に減少しており、現在は 1 時間あたり 88,000 ドルで、依然として下降傾向にあります。

この指標は、ロングエクスポージャーを維持する意思の指標として、市場の「コンセンサス」側のトレーダーが支払ったドルの価値を反映します。現在のプレミアムの下降傾向は、ほとんどのポジションが実際にショートにシフトしていることを示唆しており、マーケットメーカーが資金調達金利を徴収するためにロングポジションを取るインセンティブを生み出しています。

機関投資家の関心

ETF のフローはこのサイクルにおいて機関投資家の感情と需要の重要な指標となっている。 ETF 製品への流入と流出を追跡すると、大規模な資本配分者の信念と関与に関する独自の洞察が得られます。

ビットコインが最近94,000ドルまで急騰した際、米国のスポットビットコインETFには1日あたり15億4,000万ドルという驚異的な純流入額が記録され、これは設定以来最高の1日あたり純流入額の1つとなった。この流入は、ビットコインの需要が回復し始めている可能性を強く示唆しています。

まだビットコインの季節ですか?

ビットコインの価格が大幅に回復したにもかかわらず、イーサリアムでは同様の回復が見られないのはなぜかと疑問視する声が多く上がっている。答えの 1 つは、ETF フローの比較にあります。ETF フローは、各資産の相対的なスポット取引量に合わせて正規化および調整されます。

過去2週間、ビットコインETFには2つの注目すべき流入の波があり、それぞれがBTCスポット取引量の10%を超えており、機関投資家の比較的強い需要を浮き彫りにしている。

対照的に、イーサリアム ETF への流入は依然としてかなり抑制されており、ETH スポット取引量の 1% 未満を占めています。この大きな違いは、2つの資産間の機関投資家の需要の差を浮き彫りにしており、これが最近ETHがBTCを下回り続けている理由の1つである可能性があります。

結論は

ビットコインの価格は、マクロ経済の楽観主義と投資家心理の変化を反映して、94,000ドルを超えて反発した。米中関税をめぐる前向きなシグナルが株価上昇を促し、空売り保有者の原価ベースが回復し、利益供給率が87.3%に上昇した。複数の指標はビットコインが急激な回復を見せていることを示唆しているが、先物市場ではショートスクイーズの兆候が見られる。

ビットコインETFには1日で15億4000万ドルの純流入が見られ、ビットコインに対する機関投資家の需要が戻りつつある可能性がある。市場は決断の時期を迎えており、注目すべき重要なレベルは短期保有者のコストベースであり、これは強気と弱気の市場構造を概説することが多い。強気派は市場をこの価格パターンの上に押し上げ、そこに維持する必要がある。

全てのコメント