ビットコインは2025年末に実際の日次変動率が2.24%に低下し、この資産の記録上最低の年間数値を記録しました。

K33リサーチのボラティリティチャートは2012年まで遡り、当時のビットコインの日次ボラティリティは7.58%でした。データによると、ビットコインのボラティリティはサイクルごとに着実に低下しており、2022年には3.34%、2024年には2.80%、そして2025年にはさらに2.24%まで低下しています。

しかし、市場センチメントとデータは乖離しました。2025年10月、ビットコインの価格は12万6000ドルから8万500ドルへと急落し、悲痛な事態となりました。10月10日には、関税政策をきっかけに清算の波が押し寄せ、レバレッジのかかったロングポジションが1日で190億ドルも消失しました。

矛盾なのは、ビットコインのボラティリティは確かに従来の基準からすると低下しているものの、以前のサイクルと比較すると、より多くの資金流入が引き寄せられ、絶対的な価格変動がより大きくなっていることだ。

ボラティリティが低いということは、市場が「低迷」していることを意味するのではなく、むしろ市場が機関投資家レベルの資本フローを吸収できるほど成熟しており、以前のサイクルで見られた「連鎖反応」のフィードバックループを繰り返さないことを意味する。

今日では、ETF、企業財務、規制対象の保管機関が市場流動性の「バラスト」となっており、長期保有者は継続的に資産をこのインフラストラクチャに再配分しています。

最終結果として、ビットコインの日々の収益はより安定しているものの、時価総額は依然として数千億ドル変動しており、これは2018年または2021年に80%の暴落を引き起こしたであろうレベルの変動性である。

K33リサーチのデータによると、ビットコインの年間変動率は2013年のピーク時の7.58%から2025年には過去最低の2.24%まで低下すると予想されている。

ボラティリティは引き続き低下

K33 の年間ボラティリティデータはこの変化を記録しています。

2013年、ビットコインの平均日次リターンは7.58%で、市場の薄利と投機筋の熱狂を反映していました。2017年には4.81%に低下し、2020年には3.98%にまで低下しました。そして、2021年のパンデミックによる強気相場では4.13%までわずかに回復しました。2022年には、ルナ・プロジェクト、スリー・アローズ・キャピタル、そしてFTX取引所の破綻により、ボラティリティは3.34%にまで上昇しました。

その後、ボラティリティは低下し、2023 年には 2.94%、2024 年には 2.80%、2025 年には 2.24% となりました。

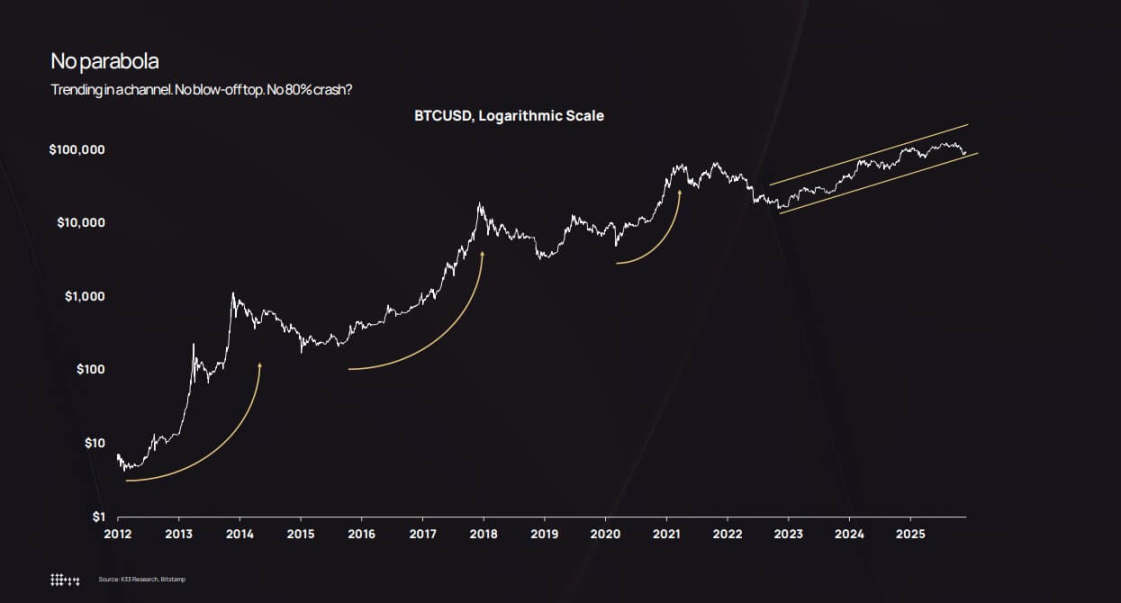

対数価格チャートはこの傾向をさらに裏付けています。2022年から2025年にかけて、ビットコインは極端な「急騰後の暴落」を経験することなく、上昇チャネル内で着実に上昇しました。

この期間中に調整はあったものの(価格は2024年8月に5万ドルを下回り、2025年10月には8万500ドルまで下落)、急騰後のシステム崩壊は起きなかった。

分析によると、2025年10月の約36%の下落は、ビットコインの過去のリトレースメントの正常範囲内にとどまっていることが示されています。違いは、過去の36%の下落は主に7%の高ボラティリティレンジの終盤で発生したのに対し、今回は2.2%の低ボラティリティレンジで発生した点です。

分析によると、2025年10月の約36%の下落は、ビットコインの過去のリトレースメントの正常範囲内にとどまっていることが示されています。違いは、過去の36%の下落は主に7%の高ボラティリティレンジの終盤で発生したのに対し、今回は2.2%の低ボラティリティレンジで発生した点です。

これにより「認知ギャップ」が生じます。6週間で36%の下落は、目には依然として劇的に感じられますが、以前のサイクル(1日で10%の変動が一般的だった時期)と比較すると、2025年の市場のボラティリティは比較的穏やかです。

資産運用会社ビットワイズは、ビットコインの実際のボラティリティがNVIDIAのボラティリティを下回ったと指摘し、この変化によりビットコインの立場が「純粋な投機的手段」から「高ベータのマクロ資産」へと再定義されることになる。

ビットコインの対数価格チャートは、2022年以降、価格が上昇チャネル内でゆっくりと上昇しており、以前のサイクルで発生した放物線状の急上昇と80%の暴落を回避していることを示しています。

時価総額の拡大、機関投資家の参入、資産の再分配

K33 の主張の核心は、実際のボラティリティの低下は資本流入の減少によるものではなく、価格変動を促すためにより多くの資本が必要になったためだということである。

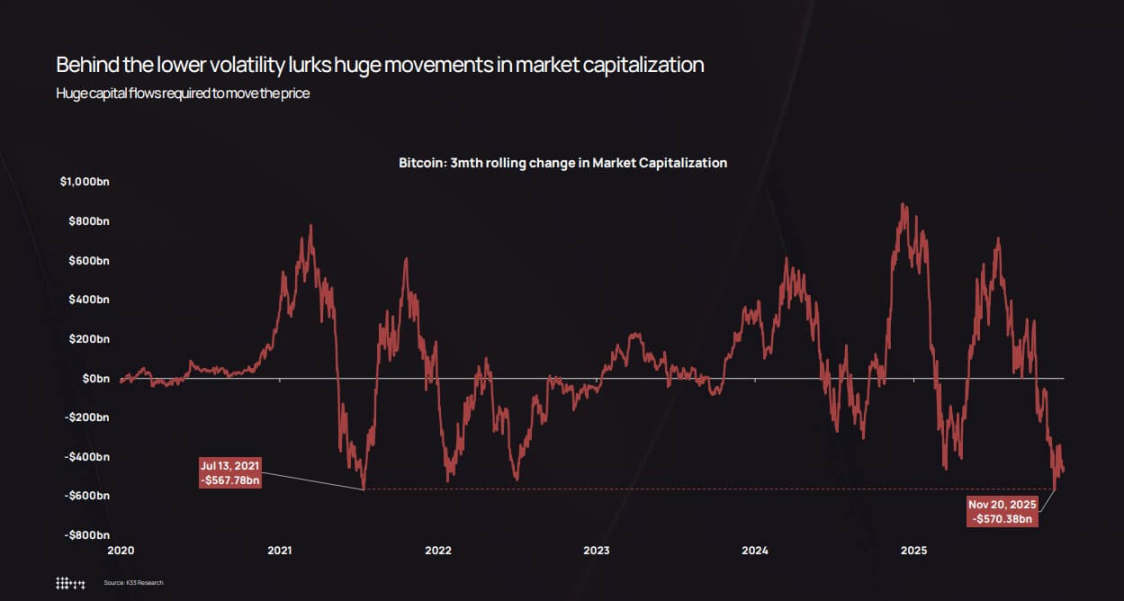

同機関が作成した、3か月間のビットコイン時価総額の変動を示すチャートは、ボラティリティが低い時期であっても、時価総額が数千億ドル変動する可能性があることを示している。

2025年10月から11月にかけての下落期間中、ビットコインの時価総額は約5,700億ドル減少する見込みで、これは2021年7月の5,680億ドルの下落とほぼ同じです。

ボラティリティの大きさは変わっていません。変わったのは、市場がこれらの変動を吸収する「深さ」です。

2025年11月、ビットコインの時価総額は3か月間で5,700億ドル変動しましたが、ボラティリティが低いにもかかわらず、2021年7月の5,680億ドルの下落に匹敵しました。

ボラティリティの低下を促した構造的要因は次の 3 つです。

まず、ETFと機関投資家の「蓄積」効果があります。K33の統計によると、2025年にはETFが約16万ビットコインを純購入したとされています(2024年の63万ビットコイン超よりは少ないものの、依然として相当な規模です)。ETFと企業債は合わせて保有ビットコインを約65万ビットコイン増加させ、流通供給量の3%以上を占めました。これらのファンドは、個人投資家のFOMO(取り残されることへの不安)感情に駆り立てられたのではなく、「プログラムによるリバランス」を通じて市場に参入しました。

K33は、ビットコインの価格が約30%下落したにもかかわらず、ETFの保有量は1桁の減少にとどまり、パニックによる償還や強制清算は起きなかったことを特に指摘した。

第二に、企業財務と構造化債券発行があります。2025年末時点で、企業財務は約47万3000ビットコインを保有していました(増加率は年後半に鈍化しました)。新たな需要は、直接的な現金購入ではなく、主に優先株や転換社債の発行によるものでした。これは、財務部門がトレーダーのように短期的な市場トレンドを追うのではなく、四半期ごとに資本構成戦略を実行しているためです。

3つ目は、初期保有者からより広範なグループへの資産の再分配です。K33の「資産保有年数分析」によると、2023年初頭から、2年以上放置されていたビットコインが着実に「活性化」し始めており、過去2年間で約160万枚の長期保有ビットコインが流通しています。

3つ目は、初期保有者からより広範なグループへの資産の再分配です。K33の「資産保有年数分析」によると、2023年初頭から、2年以上放置されていたビットコインが着実に「活性化」し始めており、過去2年間で約160万枚の長期保有ビットコインが流通しています。

2024年と2025年は「休眠資産」の活性化が最も大きかった2年でした。報告書によると、2025年7月にはギャラクシー・デジタルが8万ビットコイン、フィデリティが2万400ビットコインを売却しました。

こうした売りは、ETF、企業財務、規制対象カストディアンの「構造的需要」と偶然一致しており、後者は数ヶ月かけて徐々にポジションを構築していくことになる。

この再分配は極めて重要です。初期の保有者は100ドルから1万ドルの価格でビットコインを蓄積し、その資産は少数のウォレットに集中しています。売却すると、その資産はETFの株主、企業のバランスシート、そして分散ポートフォリオを通じて少量ずつ購入する富裕層の顧客に流れます。

最終的な結果は、ビットコインの保有集中度の低下、注文板の厚みの増加、そして「連鎖反応ループ」の弱体化です。初期段階では、流動性の低い市場で1万ビットコインが売却されると、5%から10%の価格暴落を引き起こし、ストップロス注文や清算が引き起こされる可能性があります。しかし、2025年には、このような売却は複数の機関投資家からの買いを誘引し、価格を2%から3%押し上げる可能性があり、フィードバックループが弱まり、日々のボラティリティが低下する可能性があります。

ポートフォリオ構築、レバレッジショック、そして「放物線サイクル」の終焉

実際のボラティリティの低下により、機関が「ビットコイン保有量」を計算する方法が変わりました。

現代ポートフォリオ理論では、資産配分は「リターンの可能性」ではなく「リスクへの貢献」に基づいて決定すべきだとされています。例えば、日次ボラティリティが7%のビットコインへの4%の配分は、ボラティリティが2.2%の場合よりもポートフォリオのリスクへの貢献度が大幅に高くなります。

この数学的事実により、資産配分者はビットコインの保有を増やすか、オプションや仕組み商品を使用するか(原資産がより安定していると仮定)の選択を迫られます。

K33のクロスアセットパフォーマンスチャートによると、ビットコインは2025年には資産リターンランキングの最下位に近づくことになる。これまでのサイクルでは何年も優れたパフォーマンスを示してきたにもかかわらず、2025年には金や株式に遅れをとることになる。

ビットコインは2025年の資産パフォーマンスで3.8%下落し、ビットコインにとって異例のこの年において金や株に遅れをとり、最下位近くにランクされました。

このパフォーマンスの低さとボラティリティの低さが相まって、ビットコインの位置づけは「投機的なサテライト資産」から「コアマクロ資産」へと移行しました。つまり、リスクは株式と似ていますが、リターンの原動力は他の資産とは相関していません。

オプション市場もこの変化を反映しています。最近では、ビットコイン オプションのインプライド ボラティリティが実際のボラティリティと連動して低下しており、ヘッジ コストが削減され、合成構造化商品の魅力が高まっています。

以前は、コンプライアンス部門が「過度のボラティリティ」を理由に、ファイナンシャルアドバイザーによるビットコインへの投資を制限することが多かった。しかし現在、アドバイザーは定量的な証拠を持っている。2025年のビットコインのボラティリティは、NVIDIAよりも低く、多くのハイテク株よりも低く、高ベータ株に匹敵するだろう。

これにより、ビットコインの新たな投資手段が開かれ、401(k)退職プラン、登録投資顧問(RIA)構成、厳格なボラティリティ制限の対象となる保険会社のポートフォリオへの組み込みが可能になります。

K33 の将来予測データでは、これらのチャネルが開かれるにつれて、2026 年の ETF 純流入額が 2025 年を上回り、「自己強化サイクル」が形成されると予測されています。つまり、機関投資家の資金流入増加 → ボラティリティ低下 → 機関投資家の注文増加 → 資金流入増加です。

しかし、市場の「落ち着き」には条件があった。K33のデリバティブ分析によると、2025年を通してビットコイン無期限契約の未決済建玉は「低ボラティリティと力強い上昇」の環境下で着実に増加し、最終的には10月10日に清算イベントが発生し、1日で190億ドルのレバレッジロングポジションが消失した。

この売りはトランプ大統領の関税発言と広範な「リスク回避」に関連しているが、根本的なメカニズムは依然としてデリバティブ問題、すなわちロングポジションの過剰なレバレッジ、週末の流動性の低さ、そして一連のマージンコールである。

この売りはトランプ大統領の関税発言と広範な「リスク回避」に関連しているが、根本的なメカニズムは依然としてデリバティブ問題、すなわちロングポジションの過剰なレバレッジ、週末の流動性の低さ、そして一連のマージンコールである。

年間の実際のボラティリティが2.2%であっても、「レバレッジによる清算によって引き起こされる極端なボラティリティの日」が依然として発生する可能性があります。違いは、そのようなイベントが数週間続くのではなく、今では数時間で解決されるようになったことです。また、ETFや社債のスポット需要が「価格の下限」を提供するため、市場は迅速に回復する可能性があります。

2026年の構造的背景は、「ボラティリティは低いまま、あるいはさらに低下する」という見方を裏付けています。K33は、2年間のビットコイン供給量が安定するにつれて、初期保有者が売却を減らすと予想しています。さらに、米国のCLARITY法、欧州MiCAの完全実施、モルガン・スタンレーとバンク・オブ・アメリカによる401(k)および資産管理チャネルの開放など、規制面からも前向きな兆候が見られます。

K33の「ゴールデン・オポチュニティ」データは、規制の突破口と、既存保有者からの売り圧力を上回る新規ファンドの影響により、ビットコインが2026年に株価指数や金を上回ると予測している。

この予測が実現するかどうかは依然として不確実ですが、それを推進するメカニズム、つまり流動性の深化、制度的インフラの改善、明確な規制は、確かにボラティリティの低水準を支えています。

最終的に、ビットコイン市場は2013年や2017年の「投機的フロンティア」の特徴から離れ、「流動性が高く、制度的に支えられたマクロ資産」のような存在になるでしょう。

これはビットコインが「退屈」になった(例えば、リターンが低い、物語が欠けている)という意味ではなく、むしろ「ゲームのルールが変わった」という意味です。価格の推移はよりスムーズになり、オプション市場とETFの流動性が小売市場の感情よりも重要になり、市場の中核的な変化が構造、レバレッジレベル、取引当事者の構成に反映されています。

2025年には、ビットコイン史上最大の規制と構造の変化にもかかわらず、ボラティリティの観点から「制度化された安定資産」となりました。

この変化を理解することの価値は、実質ボラティリティが低いことは「資産が活力を失った」というシグナルではなく、「市場が崩壊することなく機関投資家の資金を吸収できるほど成熟している」という兆候であるという事実にある。

サイクルは終わっていない。市場のボラティリティを高める「コスト」が高くなっただけだ。

全てのコメント