タイガーリサーチによる記事

AididiaoJP、Foresight Newsによる編集

まとめ

規制と政府の動向

- 香港はデジタル金融の中心地としての地位を強化するため、8月にステーブルコイン規制を導入する予定だ。

- シンガポールには厳格なライセンス制度があり、無許可の企業がシンガポールで営業することを禁止しています。

- タイがGトークンを発行し、デジタル国債を発行する最初の国となる。

企業活動

- 日本の上場企業は現金準備戦略としてビットコインを導入し、機関投資の急増を促している。

- 中国企業は香港のライセンスを通じて国内の規制を回避し、ビットコインを蓄積し始めた。

政策転換

- 韓国選挙後、韓国ウォン建てステーブルコインに注目が集まったが、規制の断片化の問題は依然として存在している。

- ベトナムは暗号通貨の禁止から完全合法化へと歴史的な動きを見せた。

- フィリピンは、厳格な規制とサンドボックスの枠組みを組み合わせた二重戦略を採用している。

アジアWeb3市場第2四半期:規制が安定し、企業投資が増加

Web3市場の重心は明らかに米国へと移行していますが、主要アジア市場の動向は依然として重要です。アジアは世界最大の暗号通貨ユーザーベースを有するだけでなく、ブロックチェーンイノベーションの中核ハブとしての役割を果たし続けています。

そのため、Tiger Researchは四半期ごとにアジアにおけるWeb3の主要なトレンドを追跡し続けています。2025年第1四半期には、アジア各国の規制当局が政策基盤を築き、新たな規制の導入、ライセンスの発行、規制サンドボックスの立ち上げなどが行われ、国境を越えた協力も具体化し始めました。

第2四半期の規制基盤は、実質的な事業活動を促進し、資本配分を加速させました。第1四半期に導入された政策は市場で実証され、規制の更なる改善と実施が促されました。

機関投資家や企業の参加が大幅に増加しました。本レポートでは、第2四半期の進捗状況を国別に分析し、各国の政策転換が世界のWeb3エコシステムにどのような影響を与えているかを評価します。

主要アジア市場における主な動向

2.1. 韓国:政治移行と規制改革の交差点

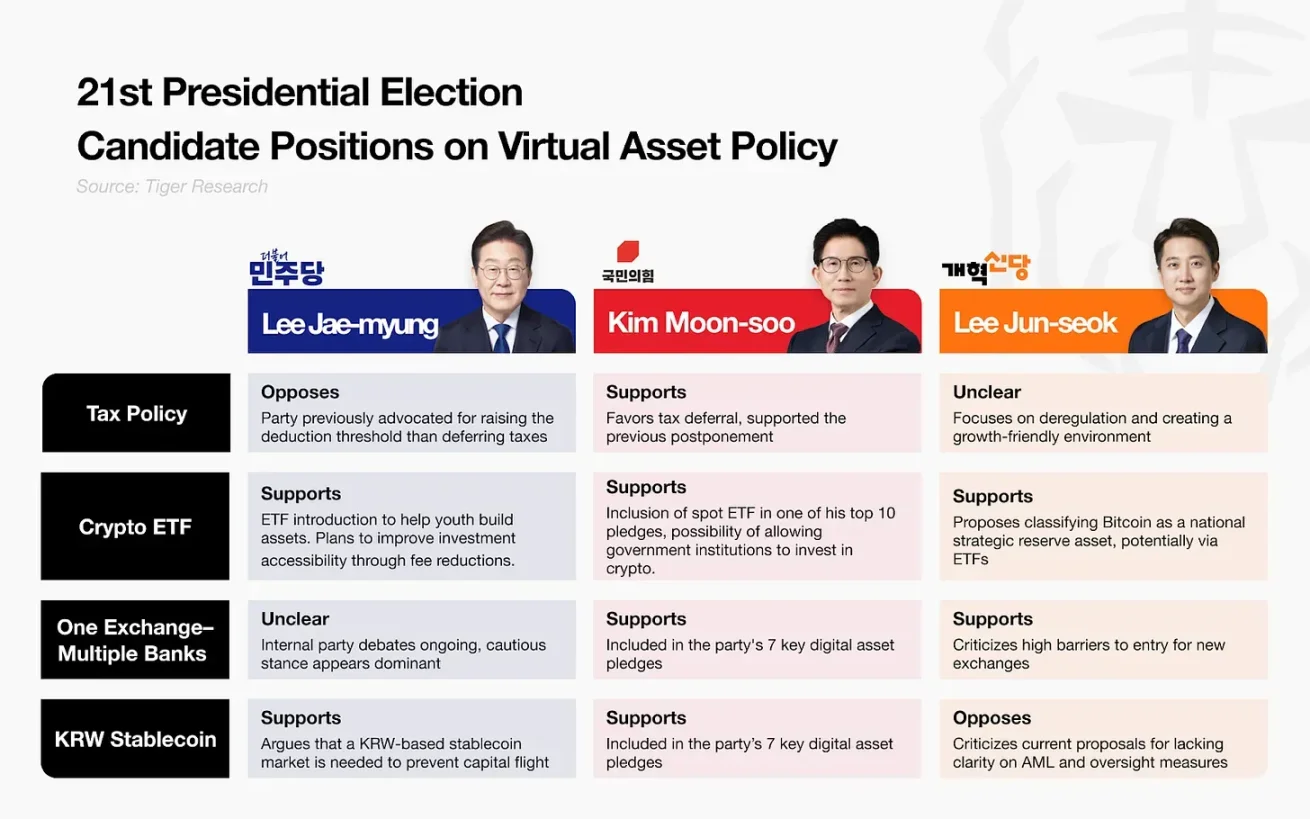

出典:タイガーリサーチ

第2四半期には、6月の韓国大統領選挙を前に、仮想通貨政策が大きな話題となりました。候補者たちはWeb3関連の公約を積極的に表明し、李在明氏の勝利を受けて、市場は大幅な政策調整を予想しました。

主要なトピックの一つは、韓国ウォン建てステーブルコインのローンチでした。これを受けて関連銘柄(Kakao Payなど)が上昇し、従来の金融機関も市場参入に向けてWeb3関連の商標申請を開始しました。

しかし、政策策定プロセスにおいて、特に韓国銀行と金融委員会(FSC)の管轄権をめぐる争いなど、対立が生じている。韓国中央銀行は、承認プロセスへの早期介入を主張し、ステーブルコインを中央銀行デジタル通貨(CBDC)と並ぶデジタル金融エコシステムの一部と位置付けている。

しかし、政策策定プロセスにおいて、特に韓国銀行と金融委員会(FSC)の管轄権をめぐる争いなど、対立が生じている。韓国中央銀行は、承認プロセスへの早期介入を主張し、ステーブルコインを中央銀行デジタル通貨(CBDC)と並ぶデジタル金融エコシステムの一部と位置付けている。

7月、民主党はデジタル資産革新法の施行を1~2か月延期すると発表した。明確な政策指導者の不在が主なボトルネックとなっているようで、省庁間の協議は依然として断片的である。そのため、韓国ウォン建てステーブルコインが注目を集めているにもかかわらず、具体的な規制ガイドラインは未だに策定されていない。

それでも、制度レベルでは着実な進歩が見られます。6月に施行された新たな規則により、非営利団体や取引所は寄付された暗号資産を売却し、直ちに換金することが可能となりましたが、市場への影響を最小限に抑える方法で売却することが求められています。

世界の取引所は韓国市場への関心を示し続けている。Crypto.com KoreaはUpbitおよびBithumbとのドッキングを完了しており、KuCoinも規制基準を満たした後に市場に復帰すると発表している。

オフライン活動が大幅に増加しました。昨年と比較すると、プロジェクト関係者によるミートアップの開催回数が大幅に増加し、カンファレンス開催期間外に海外プロジェクトが韓国を訪れる頻度も大幅に増加しました。しかしながら、ビジネス志向の活動は、現地の建設業者に疲弊感を与えています。

2.2. 日本:機関投資家や企業のビットコイン導入が戦略的拡大を牽引

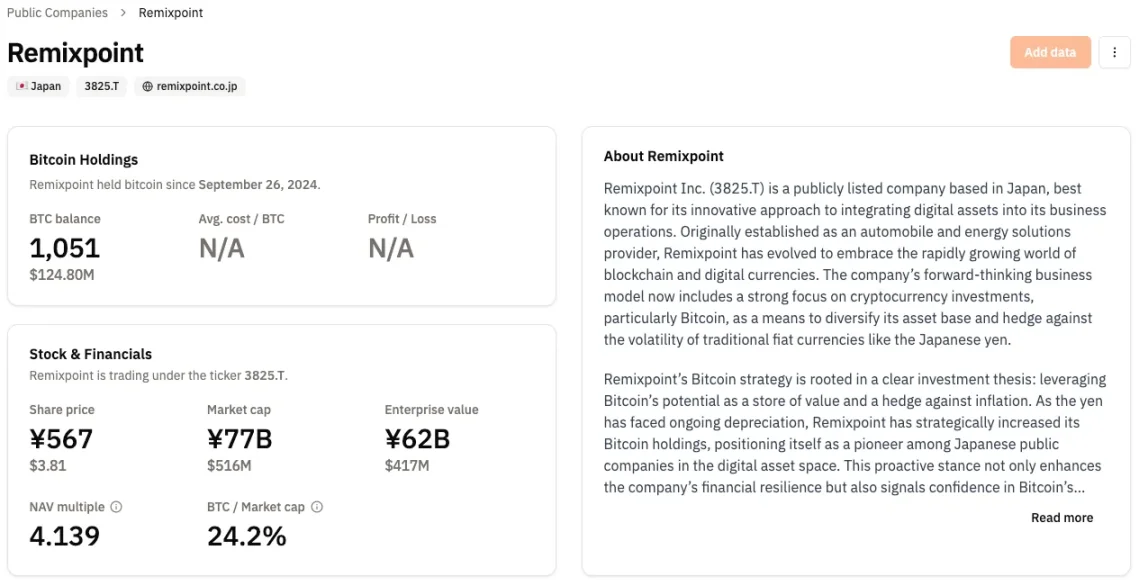

出典: ビットコイントレジャリー

第2四半期には、日本の上場企業によるビットコインへの投資拡大が相次ぎました。このトレンドを牽引したのは主にMetaPlanetで、同社は2024年4月に初めてビットコインを購入して以来、約39倍のリターンを獲得しました。同社のパフォーマンスは市場のベンチマークとなり、Remixpointなどの企業も追随しました。

同時に、ステーブルコインと決済インフラの構築も加速しています。三井住友フィナンシャルグループは、Ava LabsおよびFireblocksと提携し、ステーブルコインの発行準備を進めています。また、中古品売買プラットフォーム「メルカリ」の仮想通貨子会社であるMercoinは、XRP取引のサポートを開始し、月間アクティブユーザー2,000万人以上をカバーしています。

民間セクターの活発な動きに伴い、規制に関する議論も進展しています。日本の金融庁(FSA)は、暗号資産を2つのカテゴリーに分類する新たな分類システムを提案しました。

- タイプ1: 資金調達や事業運営に使用されるトークン

- タイプ2:汎用暗号資産

ただし、これらのアップデートはまだ議論の段階にあり、実質的な変更は限られています。

個人投資家の参加は依然として低い。日本の個人投資家は従来から保守的な戦略を好み、暗号資産に対して慎重な姿勢をとっている。そのため、新規参入者が現れたとしても、短期的には個人投資家の資金を取り込むことは難しいだろう。

これは、積極的な個人投資家の参加が新規プロジェクトへの早期の流動性供給を直接的に提供する韓国などの市場とは対照的です。日本の機関投資家主導のモデルはより安定していますが、短期的な成長の勢いを制限する可能性があります。

2.3. 香港:ステーブルコインの規制とデジタル金融サービスの拡大

第2四半期、香港はステーブルコインの規制枠組みを推進し、アジアにおけるデジタル金融ハブとしての地位を強化しました。香港金融管理局(HKMA)は、ステーブルコインに関する新たな規制が8月1日に発効すると発表し、発行者ライセンス制度は年末までに導入される見込みです。

2.3. 香港:ステーブルコインの規制とデジタル金融サービスの拡大

第2四半期、香港はステーブルコインの規制枠組みを推進し、アジアにおけるデジタル金融ハブとしての地位を強化しました。香港金融管理局(HKMA)は、ステーブルコインに関する新たな規制が8月1日に発効すると発表し、発行者ライセンス制度は年末までに導入される見込みです。

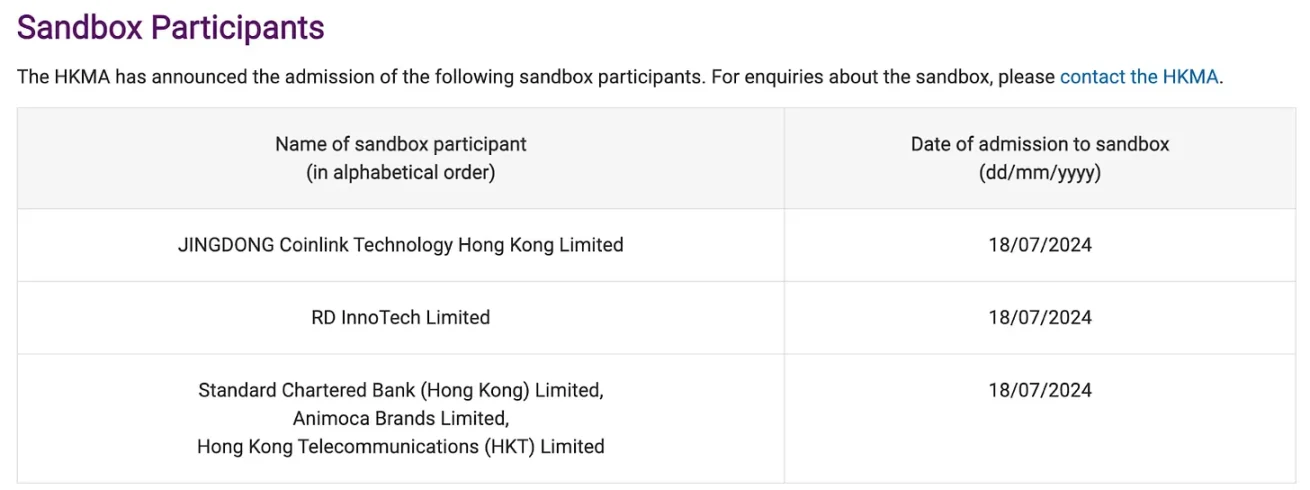

出典:香港金融管理局

規制対象のステーブルコインの最初のバッチは、第4四半期(早ければ今夏)に発行される予定です。香港金融管理局(HKMA)のサンドボックスに参加した企業は先駆者となる可能性があり、その進展には注目に値するでしょう。

デジタル金融サービスの範囲も大幅に拡大しました。証券先物委員会(SFC)は、プロの投資家による仮想資産デリバティブ取引の許可を計画しており、認可を受けた取引所やファンドは担保サービスの提供を許可されています。これらの措置は、より包括的で機関投資家に優しいデジタル資産エコシステムを構築するという香港の明確な意図を反映しています。

2.4. シンガポール:規制強化 - 管理と保護の間

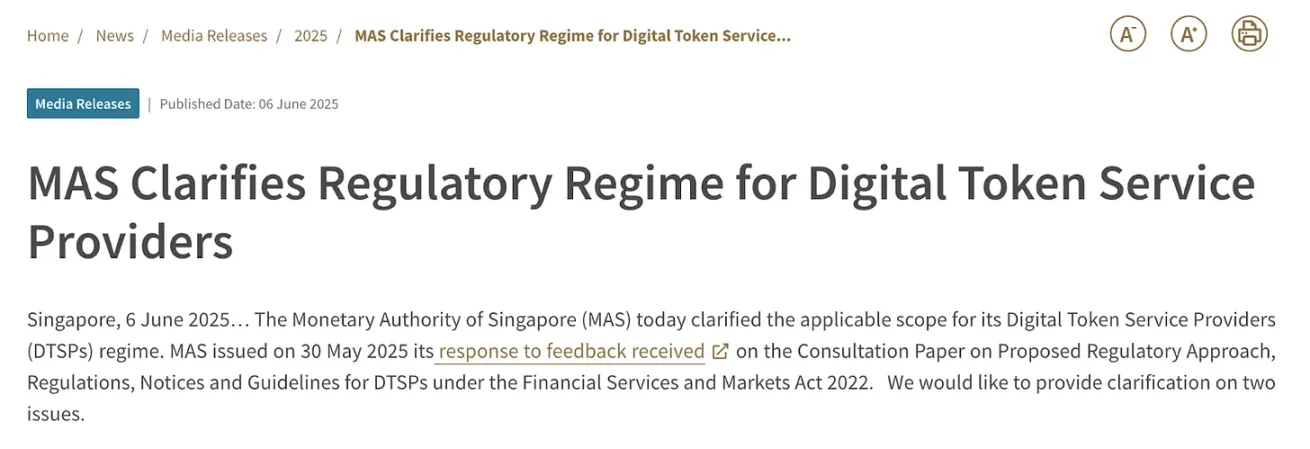

出典:MAS

シンガポールの暗号資産規制は第2四半期に明らかに厳格化しました。最も注目すべきは、シンガポール金融管理局(MAS)が、無認可のデジタル資産関連企業による国内での事業を全面的に禁止し、規制裁定取引に明確に反対したことです。

新しい規則は、世界中のユーザーにサービスを提供するすべての現地企業に適用され、実質的に正式なライセンスの取得が義務付けられます。事業登録はできなくなります。

この変更は、現地のWeb3企業に圧力をかけます。企業は、完全に規制に準拠した事業体を設立するか、規制が緩い地域に移転するかという選択を迫られます。この政策は市場の健全性と消費者保護の向上を目的としていますが、初期の越境プロジェクトに対する制限は明白です。

2.5. 中国:デジタル人民元の国際化と企業のWeb3戦略

第2四半期、中国はデジタル人民元の国際化を推進し、上海を中核拠点とした。中国人民銀行は、デジタル通貨の越境応用を支援するため、上海に国際オペレーションセンターを設立する予定である。

しかし、政策と実践の間には乖離がある。仮想通貨は全国的に禁止されているにもかかわらず、江蘇省などの地方政府は財政赤字を補うために押収したデジタル資産を売却したと報じられており、中央政府の政策に反する現実的な姿勢を示している。

中国企業も柔軟な戦略を採用しています。物流グループのAdanTexなどは、日本企業に倣ってビットコインの蓄積を開始しています。また、香港のライセンスを利用して中国本土の規制を回避し、グローバルなWeb3市場に参加している企業もあります。

人民元ステーブルコインへの関心も四半期末に高まりました。米ドル建てステーブルコインの優位性と人民元安への懸念から、関連する議論が活発化しています。6月18日、潘功勝人民銀行総裁は、多極化した世界通貨システムの構築というビジョンを提唱し、ステーブルコインの発行に対してオープンな姿勢を示しました。7月には、上海市国有資産監督管理委員会が人民元ステーブルコインの発展に関するセミナーを開催しました。

2.6. ベトナム:暗号通貨の合法化とデジタル管理の強化

ベトナムは第2四半期に仮想通貨を正式に合法化し、大きな政策転換となりました。6月14日、ベトナム国会はデジタル技術産業法を可決しました。この法律はデジタル資産を認定し、人工知能、半導体、デジタルインフラなどの分野に対する優遇措置を規定しています。

これは、ベトナムによる仮想通貨禁止の歴史的な転換であり、同国は東南アジアにおける仮想通貨の普及拡大の触媒となる可能性を秘めています。ベトナムのこれまでの厳格な姿勢を考えると、今回の動きは、この地域における仮想通貨政策の大きな転換を示すものです。

これは、ベトナムによる仮想通貨禁止の歴史的な転換であり、同国は東南アジアにおける仮想通貨の普及拡大の触媒となる可能性を秘めています。ベトナムのこれまでの厳格な姿勢を考えると、今回の動きは、この地域における仮想通貨政策の大きな転換を示すものです。

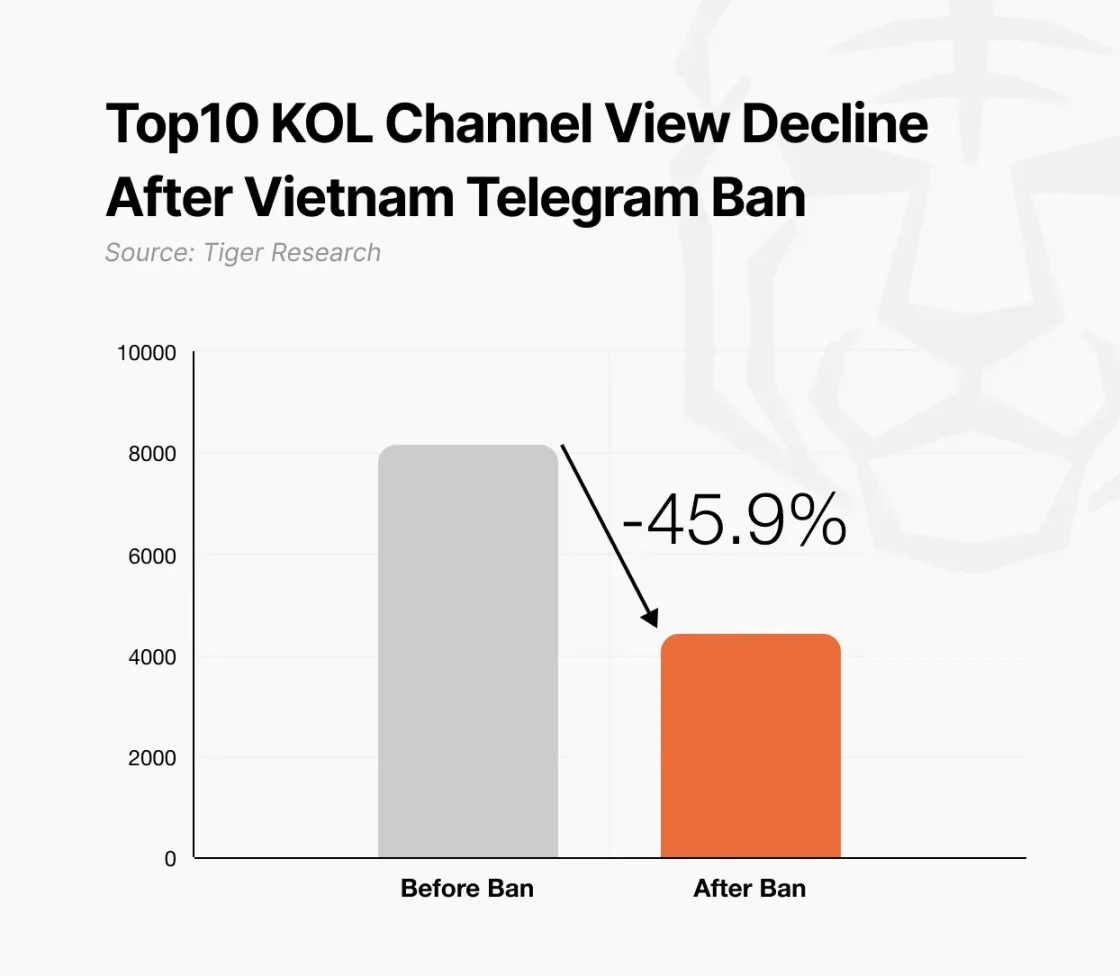

同時に、政府はデジタルプラットフォームへの規制を強化しています。当局は、詐欺、麻薬密売、テロ行為を理由に、通信事業者に対しTelegramのブロックを要請しました。警察の報告によると、プラットフォーム上の9,600のアクティブチャンネルのうち、68%が違法行為に関与しています。

仮想通貨の合法化とデジタル不正利用への対策という二本柱のアプローチは、厳格に監視された環境下でイノベーションを許容するというベトナムの意図を反映しています。デジタル資産は法的に認められるようになりましたが、違法行為への利用は法執行の厳格化によって打撃を受けています。

2.7. タイ:政府主導のデジタル資産イノベーション

タイは第2四半期に政府主導のデジタル資産計画を前進させた。証券先物委員会(SEC)は、これまで厳格だった上場規則を緩和し、取引所による独自のユーティリティトークンの上場を許可する予定だ。

さらに注目すべきは、政府がデジタル債券の発行を発表したことです。7月25日、タイは承認されたICOポータルを通じて1億5000万ドル相当の「Gトークン」を発行します。このトークンは決済や投機取引には使用できません。

この動きは、デジタル資産の発行に公的部門が直接参加する稀有な事例であり、世界的なトークン化された金融の初期モデルを提供するものである。

2.8. フィリピン:厳格な規制と革新的なサンドボックスの並行

フィリピンは第2四半期に「規制+イノベーション」の二重戦略を実施しました。中央銀行と証券取引委員会(SEC)はトークンの上場に対する規制を強化し、VASP登録とマネーロンダリング対策のコンプライアンス要件を大幅に拡大しました。

特に注目すべきは、インフルエンサーに対する新たな規制です。暗号資産を宣伝するコンテンツクリエイターは当局への登録が義務付けられており、違反者は最長5年の懲役刑に処せられる可能性があります。これはアジア太平洋地域で最も厳格な執行体制の一つとなっています。

イノベーション支援フレームワークも同時に開始されました。CSRCは、暗号資産サービスプロバイダー向けに管理されたテスト環境を提供する「StratBox」サンドボックス・プログラムへの応募を開始しました。

全てのコメント