バターカップネットワークとThejaswiniによる

ショー・ゴールデン・ファイナンス編集

2025年、反乱軍は銀行を襲撃しなかった。彼らは通貨監督庁(OCC)に認可を申請した。

私は「GENIUS Act」現象全体を理解しようとしています。

考えれば考えるほど、この状況はますます馬鹿げているように思えてきます。それでは、「早く動いて物事を壊す」から「早く動いて順守する」に至った経緯を説明しましょう。

法案が署名され、ついにルールが明らかになりました。ステーブルコインは規制され、もはや謎めいたものではなくなりました。誰が発行し、誰が規制し、どのように機能するかも明確に分かっています。しかし、当然ながら疑問が湧きます。一体これは何を意味するのでしょうか?

仮想通貨関係者に聞けば、彼らは今こそ仮想通貨の主流となり、規制改革によってすべてが変わると興奮気味に語るだろう。彼らは47ページに及ぶ法案をまるで憲法のように握りしめながら、「規制の明確化」「機関投資家による導入」「お金の未来」などと興奮気味に語るだろう。

米財務省の職員に尋ねれば、これによってドルの優位性がこれまで以上に強化され、あらゆるものがより安全で信頼できるものとなり、投資が米国に戻ってくるなど、よくある官僚的専門用語を駆使して多くのことを語ってくれるだろう。

ここでの勝者は誰でしょうか?表面的には双方です。しかし正直に言うと、より大きな利益を得るのは依然として規制当局です。暗号通貨とビットコインはかつて、銀行を倒し、米ドルの覇権を終わらせることを目指していました。しかし今、彼らは銀行に米ドルに裏付けられた暗号通貨を発行することを求めています。

この問題の核心となるパラドックスは、銀行がステーブルコインを実際に恐れているという点です。そして、それには十分な理由があります。銀行は、数兆ドルもの資金が従来の預金からゼロ利回りで完全準備金のデジタルトークンへと流れ込む可能性を懸念しているのです。そこで議会はどうするのでしょうか?ステーブルコインへの利息支払いを禁止し、事実上、銀行を競争への恐怖から守ろうとしているのです。

法律では次のように規定されています。

「認可された決済ステーブルコイン発行者または外国決済ステーブルコイン発行者は、決済ステーブルコインを保有、使用、または保持することのみを理由に、決済ステーブルコイン保有者にいかなる形態の利息または収入(現金、トークン、またはその他の報酬)を支払うことはできない。」

一方、暗号通貨は、トラストレスで分散型の、従来の金融に代わる選択肢の構築に取り組んでいます。現在では、VC支援アプリに埋め込まれたウィジェットを介して、オンチェーンでステーブルコインを送信できます。決済は認可を受けた発行者によって行われ、その発行者はJPモルガン・チェースと提携しています。未来はすでにここにあります。そして、それは過去と全く同じように見えます。ただ、ユーザーエクスペリエンスが向上し、規制文書が充実しているだけです。

GENIUS 法は、革命的なブロックチェーン技術を実現できる素晴らしいルーブ・ゴールドバーグ・マシンを作成しますが、それには次の条件が満たされる必要があります。

- 通貨監督庁からの承認を得る

- 米国債準備率を1:1に維持する

- CEOとCFOが署名した証明書類を毎月提出する

- 当局が命令に応じてトークンを凍結できるようにする

- 利息を支払わないことを約束する

- 事業活動を「ステーブルコインの発行と償還」の範囲に限定

- 通貨監督庁からの承認を得る

- 米国債準備率を1:1に維持する

- CEOとCFOが署名した証明書類を毎月提出する

- 当局が命令に応じてトークンを凍結できるようにする

- 利息を支払わないことを約束する

- 事業活動を「ステーブルコインの発行と償還」の範囲に限定

最後の一文は特に興味深いです。金融業界に革命を起こすことはできますが、その革命的な金融を別のことに利用しようとしても、決してうまくいきません。

私たちが目撃しているのは、反体制とされていた運動の制度化です。Circleをはじめとする既存のステーブルコイン発行者は、既に規制をほぼ遵守しているため、規制の緩い競合他社が「サンドボックス」から追い出されるのを傍観できると歓喜しています。

一方、テザー社は存続をかけた選択に直面している。透明性と説明責任を果たすか、2028年までに米国の取引所から締め出されるかだ。不透明性とオフショア銀行業務で財を築いた企業にとって、これは吸血鬼に日雇いの仕事をさせるに等しい。

もちろん、テザー自体はこうしたことについてあまり心配する必要はありません。時価総額1620億ドルは、ゴールドマン・サックスよりも大きく、ほとんどの国のGDPよりも大きく、率直に言って、それを監視しようとしている規制機関全体よりも大きいのです。これほどの規模になると、「従うか、さもなくば去れ」という言葉は、脅しというよりはむしろ助言のように聞こえます。

「リブラ条項」とは、大手テクノロジー企業がステーブルコインを自由に発行することを事実上禁じる条項で、Facebookが世界規模のデジタル通貨を創設しようとして失敗した試みにちなんで名付けられました。Facebookが自国通貨の価値を下落させるのではないかと皆が懸念していた時代を覚えていますか?今では、Facebookが利子を支払わず、米国債で完全に裏付けられているデジタルトークンを発行するには、連邦議会の全会一致の承認が必要となるシステムになっています。

さらに、この急激な関心の高まりには、実際的な経済的理由もあります。米国の加盟店は現在、VisaとMastercardに取引ごとに2~3%の手数料を支払っており、これは給与に次いで大きな経費となることがよくあります。一方、ステーブルコインによる決済は、ブロックチェーン基盤では銀行やクレジットカード決済会社の膨大なネットワークに手数料を徴収する必要がないため、大規模な決済でもわずか数セント、あるいは0.1%未満で済む可能性があります。カード決済手数料が年間1,870億ドルを超えると、それは加盟店の懐に入る実質的なお金になります。AmazonやWalmartがステーブルコインソリューションに興味を持っている理由は容易に理解できます。デジタル通貨を直接送金できるのに、なぜクレジットカード大手に手数料を払う必要があるのでしょうか?

そして、誰も話したがらない、少し怖いフィードバックループがあります。ステーブルコインが本当に成功すれば、発行額は数兆ドル規模になり、米国債の需要のかなりの部分はステーブルコインの準備金から生まれるでしょう。

それは良いように聞こえるかもしれないが、ステーブルコインの需要は従来の機関投資家よりも本質的に変動が激しい。人々がステーブルコインへの信頼を失い、大量に償還を始めれば、大量の米国債が一気に市場に溢れかえるだろう。突如、米国政府の借入コストが仮想通貨関連のTwitterユーザーの気分に左右されるようになる。まるで住宅ローンの返済額がデイトレードの気分の変動に連動するかのように。米国債市場はこれまで多くの困難を経験してきたが、「パニックに陥ったステーブルコイン利用者によるアルゴリズム的な売り圧力」は新しいものだ。

これらすべての中で最も素晴らしいのは、暗号通貨が無秩序な通貨から機関投資家の資産クラスへと変貌を遂げた道のりを反映している点です。ビットコインは、信頼できる第三者機関を必要としないピアツーピアの電子現金となるはずでした。しかし今や、連邦法により、デジタルドルは、より信頼できる第四の機関に報告する、広く信頼され、厳しく規制された第三者機関によってのみ発行されることが義務付けられています。

法律では、ステーブルコインの発行者は、当局の要請に応じてブロックチェーンネットワーク上のトークンを凍結できることが義務付けられています。これは、いわゆる「分散型」ステーブルコインはすべて、中央集権的な「キルスイッチ」を備えなければならないことを意味します。これはバグではなく、機能です。

私たちは検閲を強制できる機能を備えた、検閲に強い通貨を作成することに成功しました。

法律では、ステーブルコインの発行者は、当局からの要請に応じてブロックチェーンネットワーク上のトークンを凍結できることが義務付けられています。つまり、いわゆる「分散型」ステーブルコインはすべて、中央集権型の「キルスイッチ」を備えていなければならないということです。これはバグではなく、機能です。

私たちは検閲を強制できる機能を備えた、検閲に強い通貨を作成することに成功しました。

誤解しないでください。私は規制の明確化とドルに裏付けられたステーブルコインを全面的に支持しています。素晴らしいことです。暗号資産のイノベーションには実際のルールがあり、デジタルドルの主流化はまさに革命と言えるでしょう。私は全面的に賛成です。しかし、これを規制当局の賢明な寛大な行為だと偽ってはいけません。規制当局が介入するのは、暗号資産のイノベーションに突然熱心になったからではありません。誰かが財務省にやって来て、「もし世界中の人々にもっとドルを使ってもらうことができたらどうだろう、ただしデジタル形式で。そして、そのドルを裏付けるためにもっと多くの国債を購入させたらどうだろう?」と言ったからです。突然、ステーブルコインは「危険な暗号資産」から「ドルの覇権を確立するための素晴らしいツール」へと変貌を遂げるのです。

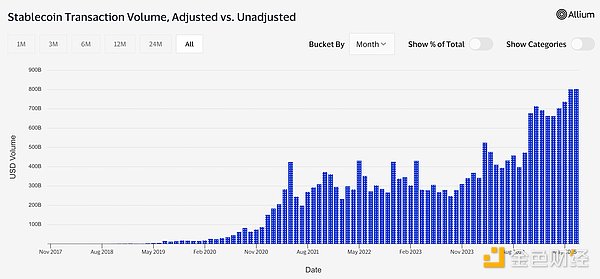

USDCトークンが発行されるたびに、米国債が1枚売却される。これは2420億ドル相当のステーブルコインに相当し、これは数百億ドルに上る。これはワシントンに直接資金を提供し、米国債に対する世界的な需要を牽引している。国境を越えた支払いは、ユーロや円を介さない新たな取引であり、外国取引所に上場される規制対象の米国ステーブルコインは、米国金融帝国における新たな拠点となる。

GENIUS法は、国内金融規制を装った最も洗練された外交政策ツールです。

これは、私たちが一体何を構築しているのかという、挑発的な疑問を提起する。暗号資産エコシステム全体が米国の金融政策の補助的存在になったらどうなるだろうか?より分散化された金融システムを構築しているのだろうか、それとも単に世界で最も複雑なドル流通ネットワークを構築しているだけなのだろうか?ステーブルコインの99%がドルにペッグされ、あらゆる意味のあるイノベーションが通貨監督庁(OCC)の承認を必要とするとしたら、私たちは意図せずしてこの革新的な技術を究極の法定通貨輸出ビジネスに変えてしまったのだろうか?暗号資産の反骨精神が、既存の通貨システムを置き換えるのではなく、より効率的にすることに向けられるなら、決済が円滑に流れる限り、本当に誰も気にしないのだろうか?

より速く、そして皆でお金を稼げる?これらは必ずしも問題ではありません。ただ、これが始まったとき、誰もこれらの問題を解決できるとは思っていなかったのです。

ほら、これ、ずっと笑っちゃってるんだけど、実はうまくいくかもしれない。1830年代の野良銀行から連邦準備制度へと移行したように、暗号通貨も混沌とした青春時代から成熟し、ありふれた存在になりつつも、金融インフラのシステム的に重要な一部へと成長するのを、私たちは見守っているかもしれない。

正直に言うと?貨幣理論や分散化の考え方を気にせず、ただ早く安く送金したいだけの99.9%の人々にとって、これはまさに必要なものなのかもしれません。

銀行はすでに、これらの新たな規制対象ステーブルコインの主要発行者となる準備を進めています。JPモルガン・チェース、バンク・オブ・アメリカ、シティグループはいずれも、顧客にステーブルコイン・サービスを提供する準備を進めています。暗号通貨によって混乱を招いたはずの機関こそが、規制当局の承認によって最も大きな恩恵を受けることになるでしょう。

これは誰もが予想していた革命ではないかもしれないが、誰もが経験できる革命かもしれない。そして奇妙なことに、これは天才的なひらめきと言える。

全てのコメント