執筆者: Dingdang (@XiaMiPP)

ストラテジー(旧マイクロストラテジー)のCEO、マイケル・セイラー氏は日曜日に、「数週間はとにかく保有する必要がある」と投稿した。市場はこれをビットコインの購入を一時停止すべきとの示唆と解釈した。

世界最大のビットコイン保有量を誇る上場企業であるマイケル・セイラー氏の一貫した投資哲学は「ビットコイン・ファースト」であり、投資家は彼が「買い」をDNAに刻み込むことに慣れてしまっています。そのため、戦略の停止は、特に13週間連続でビットコイン保有量が増加している状況においては、市場の最も敏感な神経に触れることになります。

ビットコインの財務の重み:戦略が市場に及ぼす影響

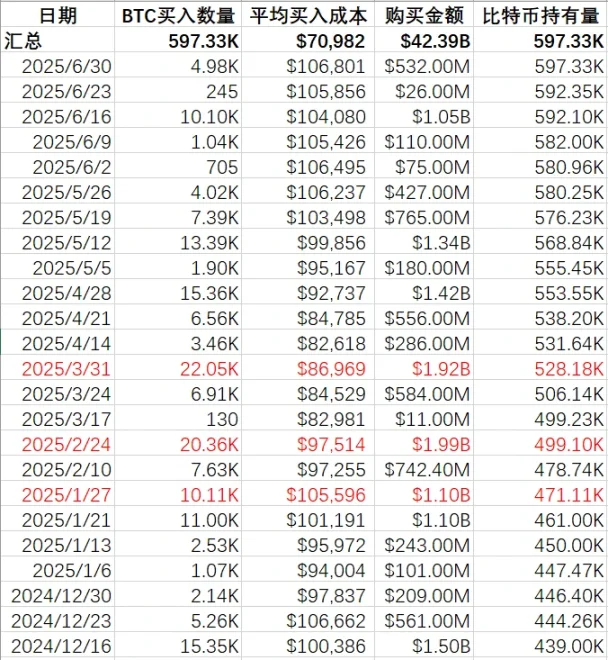

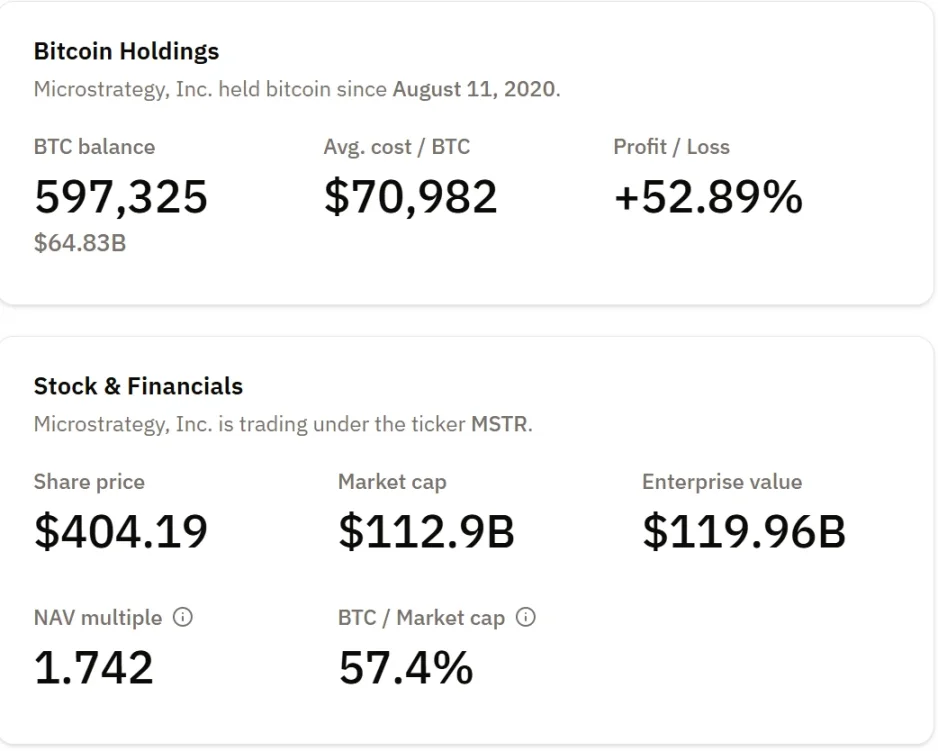

7月8日現在、ストラテジーのビットコイン保有量は59万7000に達し、総供給量の2.84%を占めています。他の上場企業を大きく引き離しているだけでなく、その保有量は上位100社(ストラテジーを除く)の合計の2.3倍にも達します。

ストラテジーが米証券取引委員会(SEC)に提出した8-K書類によると、6月30日時点でストラテジー(MSTR.O)のデジタル資産の価値は643億6000万米ドル、1コインあたりの平均コストは7万982米ドルで、うちビットコインの公正価値は2025年第2四半期に140億米ドル上昇した。

言い換えれば、この戦略はビットコインのクジラであるだけでなく、この市場における価格感情のてこ入れ役でもあるのです。この戦略のあらゆる動きは、市場の敏感なポイントに影響を及ぼすでしょう。2025年以降、購入停止が何度かあったことを考えると、そのほとんど全てが市場の短期的な調整を示唆しています。今回は例外となるのでしょうか?

戦略ポーズ購入とビットコイントレンドの相関

資金調達のフライホイール:優先株の資本ゲーム

ストラテジーは元々、エンタープライズ分析ソフトウェア会社としてスタートしました。2020年以降、その中核戦略はビットコインを主要な準備資産として活用することにシフトし、インフレヘッジと資産価値の向上を目指しています。また、ビットコインへの大規模な投資でも有名です。

ストラテジーはビットコインの購入を継続するために多額の資本を必要としています。そのため、優先株の発行による資金調達を選択しました。2025年2月以降、ストラテジーは収益メカニズムとリスク優先度に応じて、STRF、STRK、STRDという3種類の優先株を発行しています。

- STRF:累積配当金10%、最優先。支払われない場合、配当金は年1%ずつ複利計算され、最大18%となります。

- STRK: 転換オプション付きの累積配当 8%。

- STRD: 10% の非累積配当、優先順位は低く、市場一般への広範な分配に充てられます。

この構造の核となる設計は、Strategy が普通株主の利益を著しく希薄化させることなく継続的に新たな資本を活用し、ビットコインの継続的な購入の弾みを提供することで、「株式の発行 - コインの購入 - 株価の上昇」というフライホイールの閉ループを維持することです。

市場パフォーマンスの観点から見ると、マイクロストラテジー(MSTR)はビットコイン自体を大幅に上回っており、特に最近の「暗号米国株」ブームの影響が顕著です。先行発行の優先株STRKとSTRFも市場で非常に好調なパフォーマンスを示しており、後発のSTRDも高い潜在性を示しています。価格動向の観点から見ると、STRKとSTRFは特に最近好調で、MSTRの株価パフォーマンスを大きく上回っています。

注目すべきは、3月にこの優先株発行計画が社内の幹部を直接参加させたことです。米国証券取引委員会の開示文書によると、Strategyの内部関係者数名が最新の優先株を購入しました。これにはCEO、CFO、その他の幹部が含まれます。そのうち、CEOのPhong Le氏は85ドルで6,000株の優先株を購入し、CFOのAndrew Kang氏は1,500株、法務顧問のWei-Ming Shao氏は500株を購入しました。この「自己購入」行動は、同社の将来の収益に対する強い期待を示すシグナルであり、また同時にその解放でもあります。

6月5日、Strategyは1株あたり85ドルで11,764,700株の10.00%シリーズA永久Stride優先株を公募すると発表し、6月10日に交付を完了し、約9億8,000万ドルを調達しました。本日、Strategyは新たな売買契約を締結したと改めて発表しました。契約によると、StrategyはSTRD株を発行して42億ドルを調達する予定で、ATM計画に基づき「オンデマンド、段階的」な継続的な資金調達を準備する予定です。このフライホイールはますます速く回転しています。

レバレッジの裏側:成長の原動力か、それともリスクの引き金か?

5月1日に発表されたStrategyの2025年第1四半期財務報告書によると、同社は優先株、転換社債、普通株のATM発行を通じて100億ドル近くを調達しており、そのほぼすべてがビットコインに投資されている。この高レバレッジ運用は、ビットコインの上昇によってもたらされた帳簿上の利益を拡大させた一方で、キャッシュフローの負担、特に優先株による年率8%から10%の利息費用の増加も招いている。

現在、MSTRの時価総額は約1,129億米ドル、企業価値は約1,200億米ドルで、純資産倍率は1.7倍です。依然として妥当な範囲内ではあるものの、このラインの弾力性は2つの支点に依存しています。1つはビットコイン価格の継続的な堅調さ、もう1つは外部資金調達環境の円滑さと安定性です。

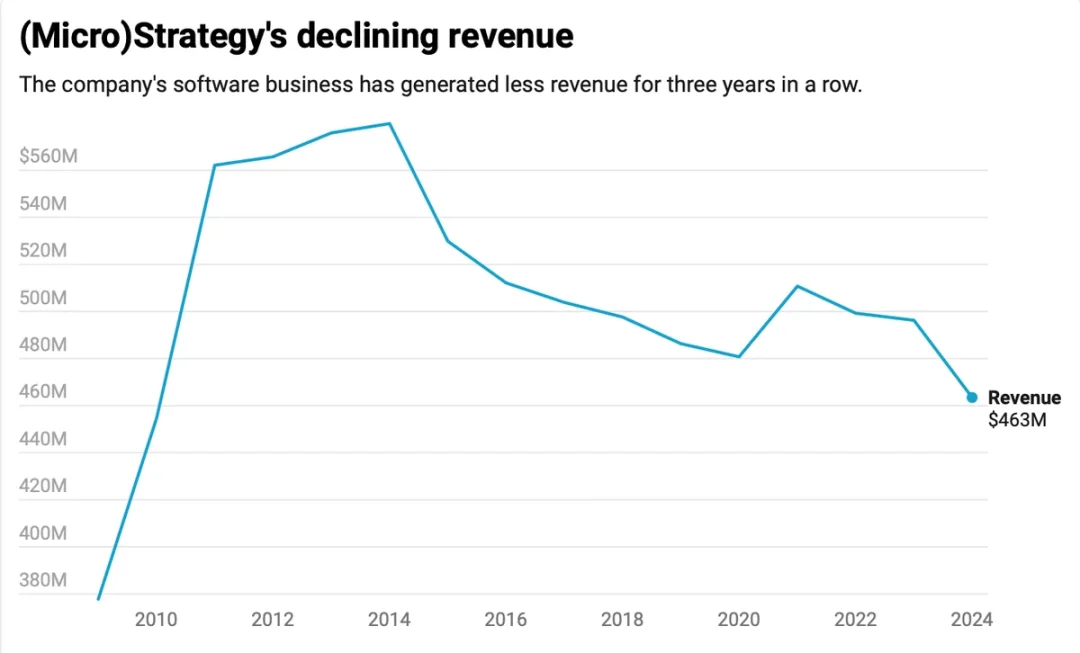

収益面から見ると、同社自身の「血液製造」能力は弱い。@0x ChainMindのデータによると、同社の2024年のソフトウェア事業の収益はわずか4億6,300万米ドルで、2010年以来の最低記録となった。

同社の第1四半期財務報告によると、2025年第1四半期の主要事業の総売上高は1億1,110万米ドルで、前年同期比3.6%減(2024年第1四半期は1億1,520万米ドル)となった。しかし、サブスクリプションサービスの売上高は3,710万米ドルで、前年同期比61.6%増となり、クラウドサービスとサブスクリプションモデルの変革が成功し、収益のハイライトとなったことを示している。従来の減損モデルで計算した場合、営業費用と損失は約1億9,000万米ドル(ここには議論の余地があり、Strategyは集団訴訟にも直面している)、現金準備金は6,030万米ドルである。このデータを外挿すると、営業費用はかろうじて賄える程度である。企業が事業を継続し、優先株に年率8%~10%の利息を支払いたい場合(年間支出は最大3億~5億ドル)、フライホイールの稼働を維持するために「継続的な資金調達」に頼らなければなりません。

財務諸表の裏にある「爆発」:59億ドルの浮動損失、集団訴訟も進行中

ストラテジーは、2025年第1四半期に初めてFASBの新しい会計基準(ASU 2023-08)を適用したため、集団訴訟に直面しています。新しい規則によると、企業は暗号資産を減価償却時に減損引当金を計上するのではなく、公正価値で測定することが義務付けられています。これは、ビットコイン価格の変動が損益計算書にリアルタイムで直接反映されることを意味します。

その結果、第 1 四半期だけで、Strategy は 59 億ドルの未実現損失を公表し、その四半期で MSTR の株価が 8% 急落する直接的な原因となりました。

さらに悪いことに、同社はこれらの浮動損失リスクを適時かつ包括的に開示しなかったとして非難された。ニューヨークの著名な法律事務所であるポメランツLLPは、直ちにバージニア州東部地方裁判所にStrategyを相手取り集団訴訟を提起し、2024年4月から2025年4月の間に同社が「虚偽かつ誤解を招くような記述」を行ったと非難し、連邦証券法違反の疑いがあるとした。訴訟は現在係争中で、投資家は7月15日までに集団訴訟への参加を申請できる。Strategyは積極的に対応すると表明したが、訴訟の結果を予測することはできなかった。

つまり、ビットコインの価格がストラテジーの資産価値を決定するだけでなく、法的リスク、資金調達能力、投資家の信頼も決定することになります。

市場の声

つまり、ビットコインの価格がストラテジーの資産価値を決定するだけでなく、法的リスク、資金調達能力、投資家の信頼も決定することになります。

市場の声

マイケル・セイラー氏は、ストラテジーがBTCクレジットモデルを開発したと記しています。このモデルは、ローン条件、担保の適用範囲、BTC価格、ボラティリティ、そして年間リターンの期待値を考慮し、ビットコインのリスクと信用スプレッドに関する統計データを生成します。ストラテジーはSTRK、STRF、STRDを通じて信用市場のデジタル変革を推進しており、これはストラテジーの方向性がもはやビットコインの購入だけにとどまらず、BTCの資本化と金融化を軸とした閉ループシステムの構築へと向かっていることを意味します。

ベンチャーキャピタル企業ブリードのレポートでは、その規模、保有量、反循環能力により、ストラテジーは暗号金融モデルの長期的生き残りとなる可能性があり、2025年第2四半期にS&P500指数に含まれる確率は91%であると指摘されている。

しかし、誰もが楽観的というわけではない。一部のアナリストは、このフライホイールは強気相場ではスムーズに機能するが、弱気相場に入ると、債務返済構造、優先株の利子、そしてキャッシュフローの安定性が厳しく試されるだろうと指摘している。

TDコーエンは7月1日、調査レポートでストラテジーの「買い」レーティングを改めて表明し、目標株価を1株590ドルに据え置いた。同社は、リスクはあるものの、ストラテジーの株価が保有するビットコイン(BTC)の純資産価値(NAV)を上回る水準にあるのは妥当だと述べた。また、ストラテジーの「株式からBTCへのループ」モデルは、株式発行による収益をビットコイン購入に充てることで株価上昇とビットコイン購入の促進という好循環を生み出すと指摘した。

現状のデータから判断すると、Strategyの短期的なキャッシュフローは依然として「かろうじて維持」できており、保有するビットコインは同社のバランスシートにおける絶対的な主役となっている。しかし、これが最大のリスクでもある。同社の繁栄は、BTC価格が安定しているか上昇しているという前提にほぼ基づいているからだ。ある意味で、Strategyはもはや伝統的なテクノロジー企業ではなく、むしろソフトウェアシェルに包まれた「ビットコイン高レバレッジ資産運用プラットフォーム」と言えるだろう。

全てのコメント