執筆者: Obol Collective

編集:フェリックス、PANews

要点:

- イーサリアムは新たな10年、そして新たな時代を迎えようとしています。世界で最も安全で、分散化され、プログラム可能なブロックチェーンとして、イーサリアムは機関投資家にとって最適なプラットフォームとなっています。ビットコインが「デジタルゴールド」の地位を獲得したように、イーサリアムのネイティブアセットは「希少なデジタルオイル」として認知されつつあります。

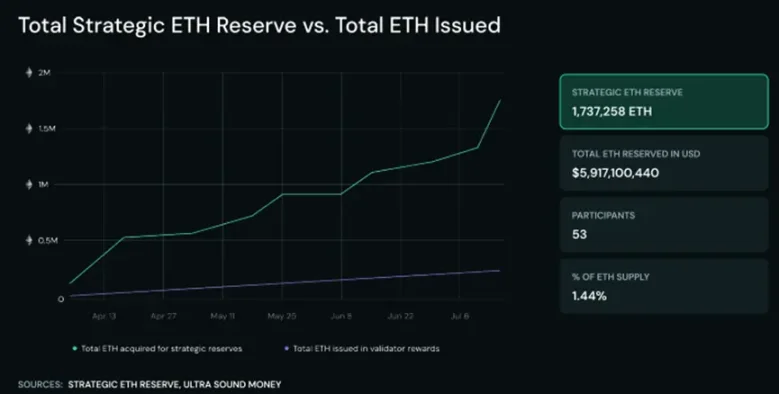

- 主要機関は長期的な戦略準備金としてETHの蓄積を競っており、「戦略ETH準備金」は2025年に保有量を170万ETH以上増加させる予定です。これらの機関がETHの保有量を増やすことで、ETHは初の利子付きデジタル商品となりました。

- ETHは一種のインターネット債券と考えることができ、ステーキングは機関投資家にとってリスクのない収益蓄積手段となります。イーサリアムの普及が進むにつれてETHの希少性は高まり、機関投資家はセキュリティ上の利点からステーキングと分散バリデータに注目するようになるでしょう。

- 機関投資家は、イーサリアムが世界のオンチェーン経済の発展を牽引することを認識しています。これは、イーサリアムが将来1兆ドル規模のネットワークへと成長するための主要な推進力の一つです。

イーサリアムの機関投資家時代が到来

機関投資家はイーサリアムを採用し始めています。ウォール街の主要プレーヤーがステーブルコイン、DeFi、RWAといったイノベーションの可能性に気づき始めるにつれ、イーサリアムは彼らにとって好ましい分散型プラットフォームになりつつあります。ブラックロック、JPモルガン、UBSといった機関投資家は、これらの分野におけるイーサリアムの優位性に加え、分散化とセキュリティの面で大きなメリットを提供していることから、イーサリアムを基盤に構築を進めています。

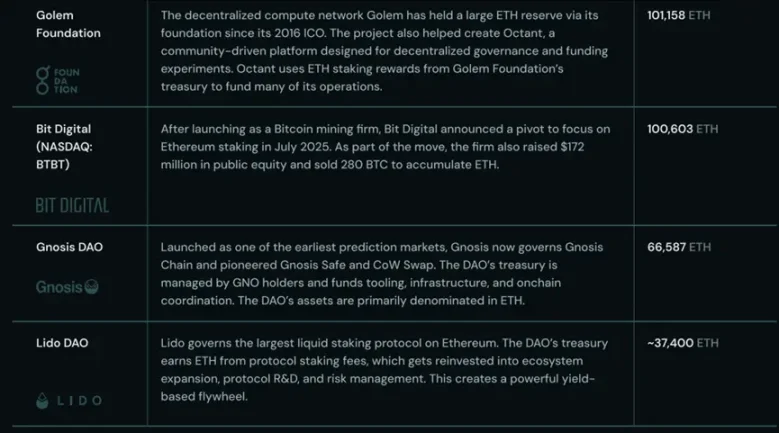

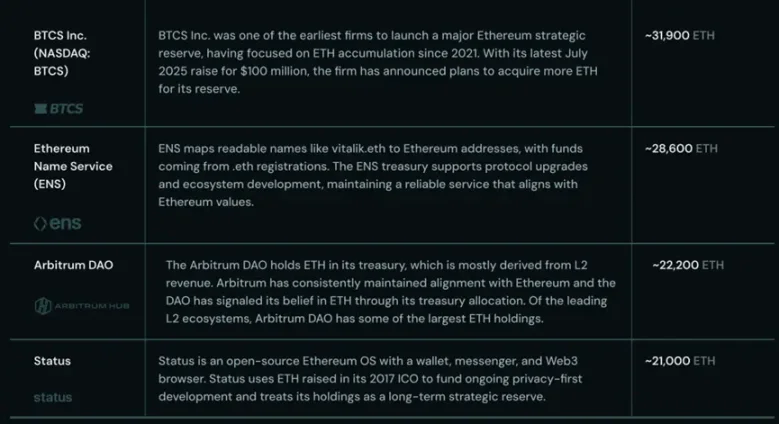

ETHも徐々に準備資産としての役割を担いつつあります。ここ数年、多くの大企業がBTCを準備資産に組み入れてきました。しかし最近では、上場企業、DAO、そして暗号資産ネイティブの財団が、ETHを長期保有資産として積み増し始めています。現在、170万ETH(59億ドル相当)以上が準備資産としてロックされており、その総準備高は前年比で倍増しています。

イーサリアムは、次世代のグローバル金融レイヤーです。機関投資家は、ETHがこのレイヤーの金融基盤となることを認識しているため、ETHを保有しています。ETHは、信頼性、中立性、希少性、実用性、そして収益性を兼ね備えた初のデジタル資産です。BTCは暗号通貨の最初の準備資産として認識されており、ETHは最初の利子付き準備資産です。

本レポートでは、ETHを戦略的準備資産として初めて採用した機関に焦点を当てます。また、将来を見据え、これらの機関が次にどのようにETHをステーキングするのか、分散型バリデータが機関投資家のステーキング基準の確立において果たす役割、そしてETHを準備資産として採用する競争がイーサリアムの時価総額を1兆ドル規模に押し上げるきっかけとなる理由についても解説します。

1. 機関投資家が「デジタルゴールド」ではなく「デジタルオイル」を好むのはなぜでしょうか?

ビットコインは世界初のデジタルゴールドとなるにふさわしい。ビットコインは非主権的な価値保存手段であり、独自の特性を持つため機関投資家にとって魅力的である。しかし、イーサリアムはグローバルなオンチェーン経済を牽引する、よりダイナミックな資産である。世界がオンチェーンへと移行するにつれ、イーサリアムの有用性と希少性は同時に高まるだろう。ビットコインがデジタルゴールドだとすれば、イーサリアムはデジタルオイルと言えるだろう。

機関投資家はデジタルゴールドよりもデジタルオイルを好み始めており、この傾向は今後10年間続くと予想されています。これには3つの理由があります。

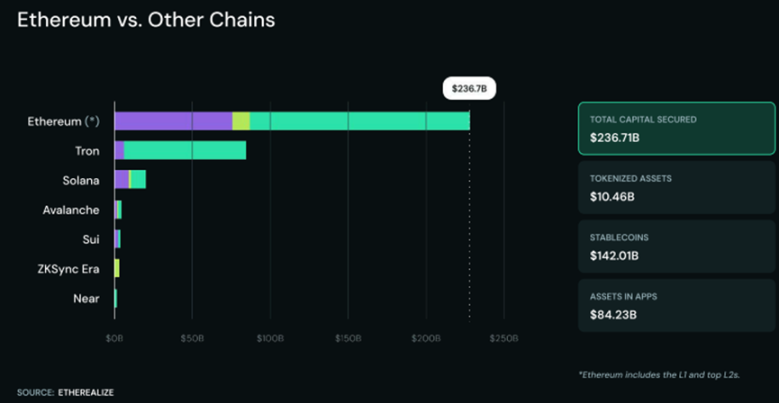

1. BTCはアイドル状態ですが、ETHは建設に関与しています。ビットコインは受動的な価値の保存として機能することで成功しました。対照的に、イーサリアムは常に効率的な出力を維持することで成功しました。イーサリアムは、世界で最も分散化され安全なスマートコントラクトブロックチェーンに欠かせない燃料です。イーサリアムの広大な分散型金融エコシステムにおけるすべての操作、すべてのNFTの鋳造、すべての第2層ネットワーク決済には、取引手数料としてETHが必要です。2021年8月のEIP-1559のリリース以来、イーサリアムは約460万ETHを燃やしており、現在の価格で約156億ドルに相当します。これは、この資産がオンチェーン経済におけるデジタルオイルの役割を果たしていることを示しています。現在、イーサリアムはL1および上位L2ネットワークで約2,370億ドルの価値を確保しており、世界経済のオンチェーン化が進むにつれて、ETHの需要は増加し続けるでしょう。イーサリアムはRWA市場の57%、ステーブルコイン総供給量の54.2%のシェアを占めています。つまり、イーサリアムは複数の指標で圧倒的なシェアを占めており、ETHはそのエコシステムの原動力となっています。

2. BTCはインフレ傾向にあるのに対し、ETHは徐々に反インフレ傾向にあります。BTCの供給スケジュールは固定されており、現在の発行率は約0.85%ですが、時間の経過とともにプログラム的に削減されます。ブロック報酬は4年ごとに50%減少するため、マイナーは事業を維持するために取引手数料収入にますます依存するようになります。BTCのセキュリティ予算は潜在的な脅威だと考える人もいます。イーサリアムは、経済活動に直結した異なる金融政策を採用しています。ETHの総発行量は、ネットワークセキュリティを奨励するために1.51%に制限されていますが、取引手数料の約80%がEIP-1559によって破棄されるため、合併後のETHの純発行率は年間平均わずか0.1%です。ETHはしばしば純デフレを経験しており、イーサリアムブロックスペースの需要の増加に伴い、総供給量(現在1億2000万ETH弱)は減少すると予想されています。つまり、イーサリアムの人気が高まるにつれて、ETH はますます不足することになります。

3. BTC自体は収益を生み出さないのに対し、ETHは利回りを生み出す資産です。ビットコイン自体は収益を生み出しませんが、ETHは高利回りのデジタルコモディティです。ETHステーカーはバリデータとしてイーサリアムをロックし、約2.1%(名目収益 - 新規発行額)の実質収益を得ることができます。ステーカーはETHの発行額と取引手数料の一部(つまり、消滅しない部分)を受け取ることができ、カウンターパーティリスクがないため、長期保有とネットワークへの積極的な参加を促します。ETHと他の主要な暗号資産との違いは、イーサリアム経済圏のスループットが拡大するにつれて、バリデータによる利回りも増加することです。

ETHは世界有数の準備資産

ETHは、いくつかの独自の特性を備えているため、世界をリードする準備資産となっています。ETHは、他の資産では実現できない3つの主要な要件を満たしています。

純粋な決済担保。発行体リスクや管轄リスクを負うトークン化資産を基盤として新たな経済が構築され続ける中、金融システムには信頼性が高く、中立的で、非国家主体の担保資産が必要です。この資産こそがETHです。BTCに加え、ETHはオンチェーン経済において、外部のカウンターパーティリスクから完全に保護できる唯一の「純粋な」担保資産です。イーサリアムの2,370億ドルの担保価値は、ETHを次世代金融システムの礎石としており、検閲耐性も備えています。

高い流動性。ETHはDeFi取引ペアの中で最も流動性が高く、支配的な資産です。オンチェーン経済におけるETHの役割は、従来の外国為替市場における米ドルの役割に似ています。ETHの高い流動性と幅広い有用性により、DAO、財団、そして上場企業は、ETHを戦略的資産として競って保有しようとしています。「戦略的ETHリザーブ」は急速に拡大しており、保有者はそのプログラム可能性からも恩恵を受けています。BTCは金庫に眠っている一方で、ETHはステーキングや担保付き融資などのユースケースを通じて活用することができます。

プロトコルネイティブの利回り。企業の財務担当者は利回りを求めていますが、大きな信用リスクやカウンターパーティリスクを負うことなくそれを得るのは容易ではありません。ETHステーキングは、L1ステーキングによって得られる利回りから直接得られる2~4%のリスクフリー利回りを提供します。つまり、財務担当者は、効率的でキャッシュフローを生み出す準備金ツールにアクセスでき、バランスシートを新しい経済基盤の成長と安全性に直接結び付けることができます。

インターネット債券

インターネット債券

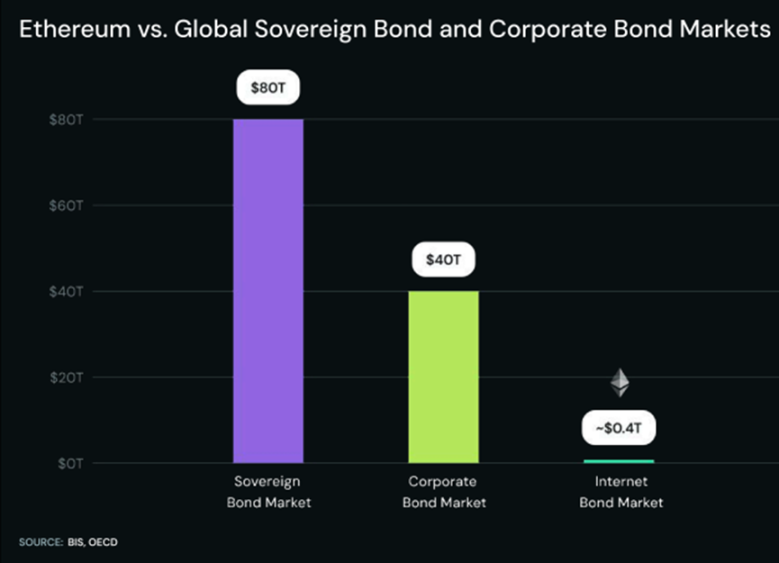

ステーキングによってネイティブプロトコルのリターンが生み出されるため、ETHは世界初の「インターネット債券」となりました。歴史的に、企業の財務担当者は資金を国債(約80兆ドル相当)と社債(約40兆ドル相当)に配分するのが一般的でした。ETHステーキングは、発行、リスク、リターンのプロファイルを幅広く理解できる新しい債券カテゴリーを生み出しました。現在、この市場は国債市場や社債市場よりも桁違いに小さいですが、社債や国債とは異なり、ETHには満期日がなく、リターンは永続的に生み出されます。リターンはプロトコルによって生み出されるため、ETHステーキングはカウンターパーティリスクを排除し、債券発行者にデフォルトリスクを負わせません。

ETHは、グローバルで検閲耐性のあるコモディティであり、そのリターンは従来の金利サイクルの影響を受けません。現在、FRBの政策金利は4.25%から4.5%の間です。一方、ETHステーカーは現在、約2.1%の実質利回りを得ています。資本配分者は、借入コストの低下により金利が低下すると、短期国債よりもリスク資産を選択する傾向があります。短期国債の利回りが上昇しているにもかかわらず、機関投資家がイーサリアムのステーキングに引き続き関心を示していることは、彼らがこの信念を固く信じていることを示しています。金利が低下した場合、これらの機関投資家は、市場のリスク選好が高まるにつれて上昇する、原資産の利回り上昇の恩恵を受けることができます。

2. 主要機関がETHの買い占めを競う

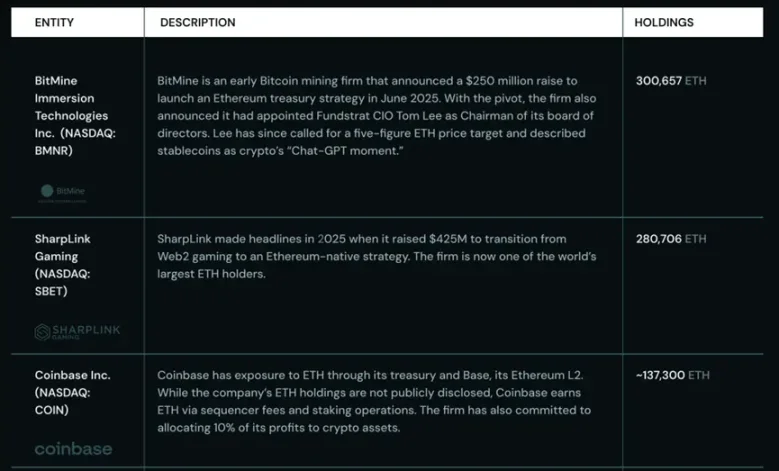

暗号通貨は正当な資産クラスとしての地位を確固たるものにしており、ビットコインは機関投資家にとってこの分野への参入の入り口となっています。しかし、イーサリアムはその自然な進化形です。イーサリアムは、ビットコインの価値保存手段としての魅力に加え、ステーブルコイン、RWA、DeFiといった成長著しいオンチェーン経済の固有の利回りと安全性も兼ね備えています。イーサリアムの戦略的準備金は、この大きな変化を浮き彫りにしています。機関投資家は、ETHを長期的な戦略的準備資産として保有しているのです。

多くの上場企業やイーサリアムネイティブ組織がETHの財務管理戦略を導入しています。ほとんどの戦略は収益を生み出すことを目的としていますが、ETHを長期運用の基軸通貨と見なす組織もあります。多くの組織は、その両方を採用しています。

データによれば、現在約170万ETH(約59億ドル相当、供給量の約1.44%)が戦略的準備金として保有されています。

第2四半期初頭に戦略的準備金の競争が激化し始めて以来、機関投資家が保有するETHの量は、バリデータへの支払いのために発行されるETHの量をはるかに上回っています。この競争が激化するにつれ、ETHはデフレ圧力にさらされています。

3. ETHは利回りを生み出す資産である

機関投資家がイーサリアムネットワークを採用し、ETHが彼らの支持資産として好まれるようになっていることは明らかです。あらゆる兆候が、米国債利回りが低下するにつれて、機関投資家によるETHステーキングへの需要が急増することを示しています。これらの機関投資家は、ステーキングによって最小限のリスクで資本に対する実質的なリターンを得たいと考えているからです。機関投資家は資本配分戦略においてセキュリティとカウンターパーティリスクの軽減を重視しており、分散型バリデーターはこのプロセスにおいて重要な役割を果たします。

ステーキングが勝つ理由(そして分散バリデーターの適合性)

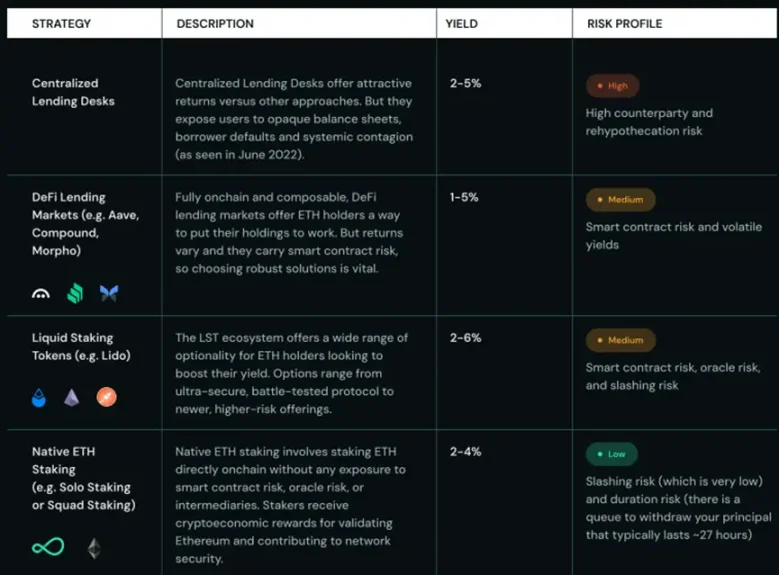

ETH ステーキングは、セキュリティ インセンティブとネットワークの採用に結びついた予測可能なプロトコル レベルの利回りを提供するため、他のすべての ETH 利回りオプションとは構造的に異なります。

イーサリアム保有者が利用できるあらゆる収益戦略の中で、ステーキングは借り手、取引相手、信用リスクを生み出さない唯一の選択肢です。

イーサリアムに関連するBit Digitalのような機関投資家は、ステーキングが保有資産からリターンを得る最良の方法であることを認識しています。より多くの機関投資家が戦略的なETH準備戦略を採用するにつれて、ステーキングは「インターネット債券」から低リスクでリターンを得る方法を提供するため、より多くの機関投資家を引き付けるでしょう。

利回りを求める機関にとって、ETH ステーキングは他の戦略と比較してほぼリスクのない収益率を提供するため、最適な手段です。

金融機関の幹部は、ネイティブステーキングが戦略的に賢明な選択であることは明らかだと認識しているものの、他に考慮すべき要素があります。これらの機関にとって、ステーキングを行うかどうかだけでなく、機関レベルのセキュリティとレジリエンスを実現するためにどのようにステーキングを行うかが重要な課題となります。従来のバリデータは効果的ですが、単一障害点(SPOF)を生み出してしまいます。分散バリデータ(DV)はこの問題を解決します。分散バリデータには以下の特徴があります。

- 単一の Ethereum バリデーター (32 ETH 以上がステークされている) は複数のノードに分散されます。

- 分散キー生成 (DKG) を使用して、単一ポイントの秘密キーのリスクを回避します。

- 最大半数のノードがオフラインの場合でも機能を維持できます。

- 従来のバリデーターと同等以上のパフォーマンスを実現します。

分散型バリデータ(DV)分野はまだ初期段階ですが、戦略的なイーサリアム準備金を構築する多くの機関がDVを活用しています。DVによって、以下のようなメリットが得られます。

分散型バリデータ(DV)分野はまだ初期段階ですが、戦略的なイーサリアム準備金を構築する多くの機関がDVを活用しています。DVによって、以下のようなメリットが得られます。

- 機関レベルのキーセキュリティ: DV のキーは単一の場所に保存されることはなく、単一のオペレーターがアクセスすることもできないため、ユーザーに高いレベルのセキュリティが提供されます。

- フォールト トレランス: ユーザーは、罰金や報酬の受け取り逃しなど、単一のオペレーターによってもたらされるリスクにさらされません。

- ミドルウェア設計: 世界のトップステーキングオペレーターは、Obol の Charon のようなミドルウェアインフラストラクチャを信頼しています。Charon は、大きな変更を加えることなく運用を分散化する方法を提供します。

- ロングテール資産の保有は不要:イーサリアムをステーキングするために、Vaultはロングテール資産を蓄積する必要はありません。担保資産、証拠金、清算メカニズムを考慮する必要もありません。

4. ETH が 1 兆ドル規模のチャンスとなるのはなぜですか?

ETHはもはや誤解されている投機資産ではありません。ビットコインに続き、イーサリアムは大企業、DAO、その他の機関投資家が保有する機関資産になりつつあります。しかし、ETHにはBTCにはない利点があります。それは、次世代金融システムの礎となるイーサリアムネットワークの基盤であるということです。最初の「生産的」準備資産であるETHは、信頼性と中立性を備えた価値の保管、決済担保、そして利子付き準備資産としての機能も備えています。

イーサリアムは次世代の金融システムの基盤を築きました。今、金融機関はこれを認識しています。

ETHは、その独自の地位により、普及が進むにつれて希少性が高まるという特性を持っています。イーサリアムの基軸通貨であるETHにはデフレメカニズムがあり、ネットワークの成長に伴い供給量は減少します。これらの特性と信頼性の高い中立性を同時に備えられる資産は他にありません。

イーサリアムは最初の10年間で、DeFi、ステーブルコイン、NFT、ICOなどの変革をもたらすイノベーションの基盤レイヤーとしての地位を確立しました。

2020年代に入り、イーサリアムは機関投資家の時代に入りつつあります。大手企業はETHを最高の「生産的」資産と見なし、保有量の増加を競い合う動きが加速しています。この新たな時代において、イーサリアムが1兆ドル規模のネットワークへと向かう道筋は、かつてないほど明確になっています。

全てのコメント