1. ブラックロックはビットコインの何パーセントを保有していますか?

ブラックロックがiShares Bitcoin Trust(IBIT)を通じてビットコイン市場に参入したことは、機関投資家によるビットコイン蓄積の新たな時代の幕開けとなる。

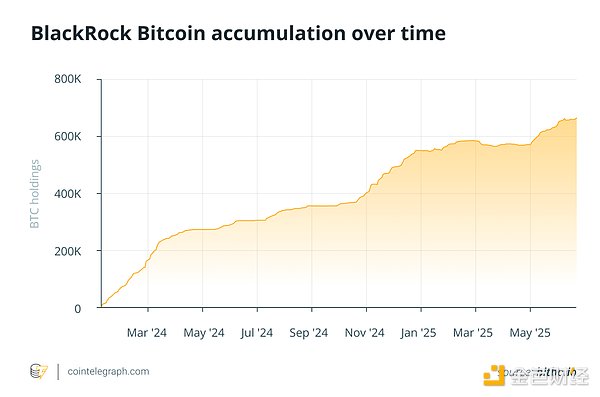

2024年1月11日の設定以来、IBITは他のどのETFにも匹敵しない驚異的な成長を遂げています。2025年6月10日現在、ブラックロックは66万2500ビットコイン以上を保有しており、これはビットコイン総供給量の3%以上を占めています。現在の価格で換算すると、これは724億ドル相当のビットコインへのエクスポージャーとなり、あらゆる基準から見て驚異的な数字です。

比較すると、SPDRゴールド・シェア(GLD)が運用資産700億ドルに達するまでに1,600営業日以上を要しました。一方、IBITはわずか341日でこの目標を達成し、史上最速の成長率を誇るETFとなりました。これはブラックロック自身にとって画期的な出来事であるだけでなく、機関投資家のビットコインへの関心が成熟していることを示すものでもあります。

ブラックロックのビットコイン保有量は、現在、多くの中央集権型取引所や、ストラテジー・インベストメントのような大企業保有量を上回っています。ビットコインの保有量で見ると、サトシ・ナカモトの推定110万ビットコインのみがIBITを上回っており、その差は縮まっています。

流入が現在のペースで続けば、IBITは最終的にビットコインの最大の保有者となり、ビットコインの供給分布と所有権の集中に大きな影響を与えることになるだろう。

ブラックロックのビットコインの長期保有

ご存知ですか? Coinbase Custody(BlackRockではありません)は、IBIT内のBTCの秘密鍵を保有し、顧客の資産をオフラインで安全に保管し、商業保険で保護しています。

2. ブラックロックが2025年にビットコインに大きく賭けているのはなぜですか?

ブラックロックの大規模な投資の背景には、同社の戦略的視点の転換がある。同社はビットコインを長期的かつ多角化された投資ポートフォリオの正当な構成要素とみなすようになったのだ。

ブラックロックのビットコイン戦略

ブラックロックの社内戦略は、ビットコインのボラティリティを受け入れる代わりに、その潜在的な上昇余地を受け入れるというものです。iShares Bitcoin Trust(IBIT)を通じて、ブラックロックはビットコインの普及が進むことで、徐々に資産が安定し、価格発見能力が向上し、流動性が高まり、売買スプレッドが縮小することを期待しています。

彼らはビットコインを、通貨とデジタル資産インフラの進化への長期的な賭けと見ています。世界最大の資産運用会社からのこの見解は、同業他社に強いメッセージを送ります。これは、ビットコインに関する機関投資家の議論を「参加するかどうか」から「どれだけ割り当てるか」へと転換させるものです。

ビットコインの機関投資家による蓄積の背後にある投資ロジック

ブラックロックは、いくつかの重要な理由から、2025年にビットコインに対して強気です。

ビットコインの機関投資家による蓄積の背後にある投資ロジック

ブラックロックは、いくつかの重要な理由から、2025年にビットコインに対して強気です。

- 設計上の希少性:ビットコインは発行枚数が2100万枚に制限されており、発行量は半減期制によって制御されています。その希少性は金に似ていますが、デジタルアーキテクチャによって裏付けられています。一部の推計によると、既存のビットコインの相当数が紛失またはアクセス不能になっており、流通可能な供給量がさらに逼迫しています。

- 米ドル覇権への代替手段:国家債務の膨張と地政学的分断を背景に、ビットコインの分散型の性質は法定通貨リスクに対するヘッジとなります。ビットコインは中立的な準備資産として位置付けられ、過剰な政府介入や通貨操作から保護します。

- デジタル変革の一環:ブラックロックは、ビットコインをより広範なトレンド、すなわちオフラインからオンラインへの価値体系の移行を示す指標と捉えています。この移行は、金融、商取引、そして世代間の富の移転までを網羅しています。彼らは、このトレンドは人口動態、特に若年層投資家の影響力の高まりによって「大きく推進されている」と考えています。

これらの要因が相まって、ビットコインは従来の資産クラスでは再現できないリスク・リターン特性を備えています。ブラックロックは、ビットコインが「分散投資の新たな源泉」となると述べており、主流の投資ポートフォリオに組み込むための強力な根拠となっています。

ブラックロックの暗号資産ポートフォリオ統合

ブラックロックは、伝統的な株式と債券を60/40の割合で保有するポートフォリオに、ビットコインの1%から2%を配分するという慎重な戦略を提唱しています。これは大きな割合には思えないかもしれませんが、機関投資家のポートフォリオにとっては、大きな影響を与え、保守的な資本配分を行う投資家が徐々にビットコインを受け入れるようになるには十分なものです。

彼らはまた、ビットコインのリスクプロファイルを「ビッグセブン」のような高ボラティリティのハイテク株と比較し、標準的な投資モデル内でのビットコインの妥当な位置付けを実証した。

興味深いことに、IBITの内部ビットコイン取引の予期せぬ副産物(ダスト)には、少量の他のトークンが含まれています。ブラックロックは通常、これらのトークンを別途保管するか、税務上の煩雑さを避けるため慈善団体に寄付しています。

3. ビットコインETFの市場への影響

ブラックロックはIBITを通じてビットコインの総供給量の3%以上を保有しており、これはビットコインの認知、取引、規制の転換点となっている。

ビットコインは歴史的に、供給量の固定、不安定なセンチメント、そして規制の不確実性に起因するボラティリティの高さで知られています。過去には、市場流動性の低さから、大規模な取引がしばしば大きなボラティリティを引き起こしました。IBITが数十万BTCを吸収している今、機関投資家の資金は市場を安定させるのか、それともさらに複雑化させるのかという疑問が残ります。

ETFモデルの支持者は、機関投資はボラティリティの低減に役立ち、ブラックロックのような規制機関の関与によりビットコインの流動性、透明性、異常な変動に対する耐性が高まると主張している。

ブラックロックはまた、より幅広い参加により価格発見が改善され、市場の流動性が深まり、最終的にはより安定した取引環境が促進される可能性があることも明らかにした。

しかし批評家(一部の学者を含む)は、大規模な機関投資家の参加によって、レバレッジ取引、アルゴリズムによるフラッシュクラッシュ、ETFの流入による価格操作など、従来の市場リスクがビットコインにもたらされると警告している。

言い換えれば、ビットコインの金融化は、個人投資家の損失に対する恐怖(FOMO)を、別の種類のボラティリティ(システミックなレバレッジ主導型リスク)に置き換えている可能性がある。さらに、ETFの影響力が増すにつれて、ビットコインと他の金融資産との相関性が高まり、「非相関ヘッジ」としての価値が弱まる可能性がある。

4. 機関投資家によるビットコインの蓄積が主流の正当性を与える

ブラックロックの暗号戦略がビットコインを周辺資産から主流の投資ツールへと押し上げたことは疑いの余地がない。

長年にわたり、ビットコインは大手金融機関から無視され、軽視さえされてきました。ブラックロックの多額の保有は、こうした姿勢の変化を示唆しています。IBITの立ち上げ(そして世界最大級のビットコイン保有者への急成長)は、ビットコインに、どんなホワイトペーパーやカンファレンスよりも大きな正当性を与えました。

IBITのようなETFは、馴染みのある規制された投資チャネルを提供しており、暗号資産を直接保有することの技術的な複雑さや保管リスクを懸念する機関投資家にとって特に適しています。ブラックロックの関与は、他の機関投資家のレピュテーションリスクを軽減し、伝統的な投資ポートフォリオへのビットコインの導入を促進します。

個人投資家にもメリットがあります。ウォレット、シードフレーズ、ガス料金を気にする必要がなく、証券会社を介したワンクリックでビットコインに投資できます。

興味深い事実: アブダビのムバダラ政府系ファンドは IBIT に多額の株式を保有しており、その投資額は約 4 億 900 万ドルであることが提出書類で示されています。

5. ブラックロックはビットコインの3%を保有:中央集権化のパラドックス

ビットコインはもともと中央集権型金融の代替手段として設計されました。しかし、世界最大の資産運用会社が中央集権型ツールを通じて60万BTC以上を購入したことで、分散型資産が中央集権型機関によってますます管理されるようになるというパラドックスが生じています。

5. ブラックロックはビットコインの3%を保有:中央集権化のパラドックス

ビットコインはもともと中央集権型金融の代替手段として設計されました。しかし、世界最大の資産運用会社が中央集権型ツールを通じて60万BTC以上を購入したことで、分散型資産が中央集権型機関によってますます管理されるようになるというパラドックスが生じています。

現在、ほとんどのユーザーは中央集権型取引所(CEX)、カストディアン、またはETFに依存しています。これらのプラットフォームは、使いやすさ、保険やコールドストレージなどのセキュリティ機能、そして規制要件(KYC、AML)への準拠といったメリットを提供します。一方、DEXやセルフホスト型ウォレットなどの分散型ツールは、参入障壁が高く、流動性が低く、セキュリティが不十分という問題を抱えています。

そのため、ビットコインは技術的には分散化されているものの、ほとんどの人は中央集権的なチャネルを通じてビットコインとやり取りしています。ブラックロックのビットコイン蓄積は、この現象の好例です。これをサトシ・ナカモトのビジョンからの逸脱と捉える人もいれば、ビットコインを真にグローバルなものにするための一種の「アクセスレイヤーの中央集権化」として、必要な妥協案と捉える人もいます。これがビットコインの中央集権化に関する議論の核心であり、イデオロギーの純粋さと実用化のバランスをいかに取るかという問題です。

現在、市場では、分散型の基礎レイヤーと集中型アクセス レイヤーのハイブリッド モデルが受け入れられているようです。

6. 規制の追い上げゲーム

ブラックロックがIBITを立ち上げることができたのは、重要な決定、すなわち米国証券取引委員会(SEC)が2024年初頭にスポット・ビットコインETFを承認したおかげです。これにより長年の膠着状態が打破され、機関投資家の資金流入が一気に加速しました。しかしながら、より広範な規制環境は依然として一貫性がなく、矛盾さえ生じています。

最大の課題の一つは資産分類です。SECは、例えばイーサリアム(ETH)とソラナ(SOL)が証券に該当するかどうかなど、この二つの分類の間で揺れ動いています。この規制上のグレーゾーンは、担保付きETFやアルトコインETPの開発を遅らせ、投資家、開発者、そして発行者に混乱をもたらしています。キャロライン・クレンショー委員は、SECの現在の姿勢は「濁った水」を生み出し、事後対応的な執行につながり、イノベーションを阻害していると指摘しています。これは、機関投資家がビットコイン以外の投資に踏み切るかどうかに直接影響を与えます。

現在、ビットコインは比較的明確な規制の道筋を辿っています。しかし、より広範な暗号資産市場(例:イーサリアムETF、DeFi連動型商品)が成熟するには、より一貫性があり、世界的に調整された規制枠組みが不可欠です。

機関は準備ができていますが、信頼できるルールが必要です。

全てのコメント