2028年のある朝、目を覚まし、スマートフォンを取り出して暗号通貨ウォレットを開き、ワンクリックで世界の金融フローの海にアクセスし、世界で最も人気のある金融資産を投資や裁定取引のために売買できると想像してみてください。その時、何が起こるでしょうか?

これは遠い夢ではありません。Momentumは未来への道を切り開いています。流動性が尽きることなく、資産がシームレスにトークン化され、一般の人々が容易に富の波に乗ることができる世界です。

暗号資産の世界では、NFT、ブロックチェーンゲーム、トークン、ソーシャルネットワークなど、数多くのプロジェクトが急速に登場し、その後急速に忘れ去られ、人々の関心も薄れていきました。しかし、砂をふるいにかけることで、真に人々の悩みを解決するイノベーターとして浮上してきました。DeFiは、業界のホットスポットの盛衰を数多く目の当たりにしてきました。Ethereumは広範な批判から復活を遂げ、Solanaはミームブームを巻き起こし、Suiのような新興パブリックチェーンは静かに台頭しました。エコシステムコミュニティからのエアドロップとSUIトークンによって生み出された富を活用し、数多くのレンディング、分散型取引所、ステーキングプロトコルが登場しました。

このブルーオーシャンにおいて、Momentumは際立っています。Sui上のDEXであるだけでなく、トークン化された資産の機関投資家向け取引レイヤーであるMomentum Xも構築します。

Momentum X、トークン化された資産のための機関投資家向け取引レイヤー

DeFi が暗号通貨の常緑樹だとすれば、現在世界を席巻しているトークン化の波は、今日の暗号通貨の主要な道の 1 つです。

初期の頃から、米ドル(USDTとUSDC)のトークン化、そして現在の米国株のトークン化に至るまで、私たちは様々なトークン化を目の当たりにしてきました。数万、あるいは数兆ドルにも及ぶ資産が、依然としてゆっくりとオンチェーン化の過程にあります。Karen、Coinbase、Bybitといった取引所は、この有望な市場に長年注目してきました。プロトコル面では、Ondo Financeも今後数ヶ月以内にトークン化された株式取引を開始すべく、鋭意取り組んでいます。

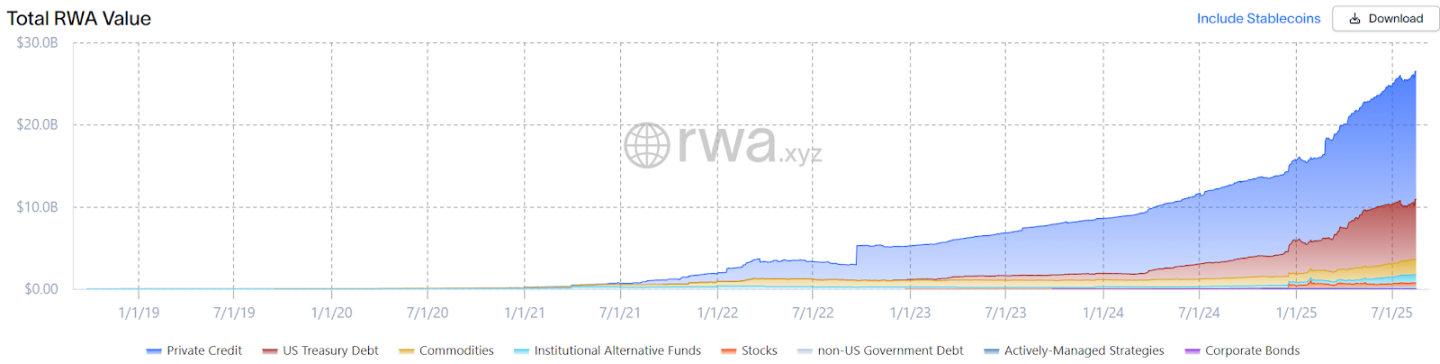

RWA.xyzの最新データによると、オンチェーンのトークン化資産の価値は264億8000万米ドルに上昇し、急速に成長しています。

都市外からの資金流入を望み、また都市内のユーザーも都市外の様々な金融資産を探索し、金採掘に参加したいと考えています。

透明性、不変性、グローバルなアクセス可能性により、不動産、株式、債券、商品などの従来の金融資産をトークンの形でチェーン上で循環させることができ、24時間365日の取引と所有権の分散が可能になります。

未来への投資は驚くほど簡単になります。個人投資家は、カフェに座りながらMomentum Xを通じてワンクリックでトークン化されたApple株を購入できます。取引はSui Chain上で直接完了するため、タイムゾーンの制限や仲介業者を介さず、24時間365日いつでも即時決済が可能です。分割所有により、わずか100ドルから大規模な投資に参加でき、無限の富を築く機会が開かれます。

資産のトークン化の見通しは明るいものの、解決すべき実際的な問題はまだ数多く残っています。

個人投資家と機関投資家の三重のジレンマ

現在、複数の発行者がそれぞれ独自のKYC、インターフェース、コンプライアンスロジックを運用しています。同じ実世界の資産に裏付けられている場合でも、異なるチェーン上のトークンは独立した、互換性のない金融商品として扱われることがよくあります。これにより市場が分断され、効率性が低下し、真に深みのある統一市場の形成が妨げられ、トークン化された資産の流動性が分断されることになります。PlasmaChainとSolana上のトークン化された資産は、相互運用性に問題を抱えることがよくあります。

現在、複数の発行者がそれぞれ独自のKYC、インターフェース、コンプライアンスロジックを運用しています。同じ実世界の資産に裏付けられている場合でも、異なるチェーン上のトークンは独立した、互換性のない金融商品として扱われることがよくあります。これにより市場が分断され、効率性が低下し、真に深みのある統一市場の形成が妨げられ、トークン化された資産の流動性が分断されることになります。PlasmaChainとSolana上のトークン化された資産は、相互運用性に問題を抱えることがよくあります。

さらに、一部の市場では、注文板の厚みが不足しているため、しばしば滑稽な状況に陥ります。7月3日には、あるユーザーがAmazonのトークンAMZNXを約500ドル分購入しようとしたため、価格は一時23,781.22ドルまで上昇し、前日のAmazon終値の100倍以上となりました。

オフチェーンコンプライアンスの観点から見ると、ほとんどのルールはスマートコントラクトによって直接完了するのではなく、仲介者を介して実行されています。これは、一部の悪意のあるプロジェクト関係者や契約に悪用される機会を与えています。8月13日、ユーザーのCarolineは、分散型RWA取引プラットフォームMyStonksで620万USDTを凍結されました。大量の認証書類を提出した後も、問題は未解決のままであり、市場の信頼コストは依然として高いままです。

一部のトークン化された資産の流動性の不足、異常な価格、資産の安全性は、今日一般ユーザーが直面している 3 つの大きな障害です。

資源と背景を備えた組織であるにもかかわらず、彼らには言い表せないほど多くの問題も抱えている。

ウォール街の巨人企業の一つであるフィデリティは、10兆ドルを超える資産を運用し、株式、債券、ファンドといった伝統的な金融商品を日々取引しています。しかし、多額の社債の取り扱いにおいて、依然として厄介な問題に直面しています。

たとえば、フィデリティが年金基金やヘッジファンドのために数億ドル相当の米国社債を購入する場合、これらの債券の従来の取引プロセスには次のようなものが含まれます。

流動性の断片化: 債券市場は高度に断片化されており、異なる取引所や OTC プラットフォーム間の流動性が分断されているため、価格の変動や執行の遅延が生じています。

決済効率が低い: 取引から決済まで 2 ~ 3 日かかり、複数の仲介業者が介在するため、コストとリスク (取引相手の債務不履行など) が増加します。

コンプライアンスの障壁: 国境を越えた取引は、SEC や FINRA などの規制に準拠する必要があり、世界的な流動性を制限する KYC/AML 要件にも対処する必要があります。

どうすれば、機関の悩みを解決し、ブロックチェーン上でトークン化された資産の即時決済とグローバルな流動性を実現し、機関レベルのセキュリティとコンプライアンスを確保できるでしょうか。

暗号通貨の時代において、フィデリティなどの伝統的な金融機関は、真に「伝統的な資産をチェーン上に置く」ために、機関レベルの橋渡しを必要としています。

ウォレット+ID認証で1兆ドル規模の富裕層市場に参入

これはまさに、Momentum X が解決を目指す中核的な問題です。トークン化された資産の機関レベルの取引および決済レイヤーとして、取引機能を提供するだけでなく、RWA の「ラストマイル」問題も解決します。

Momentum X は、統一された RWA エコシステム フレームワークを構築し、コンプライアンス、監査、ロジックをトークン レイヤーに組み込み、Sui の専用アーキテクチャによる基盤サポートを提供します。

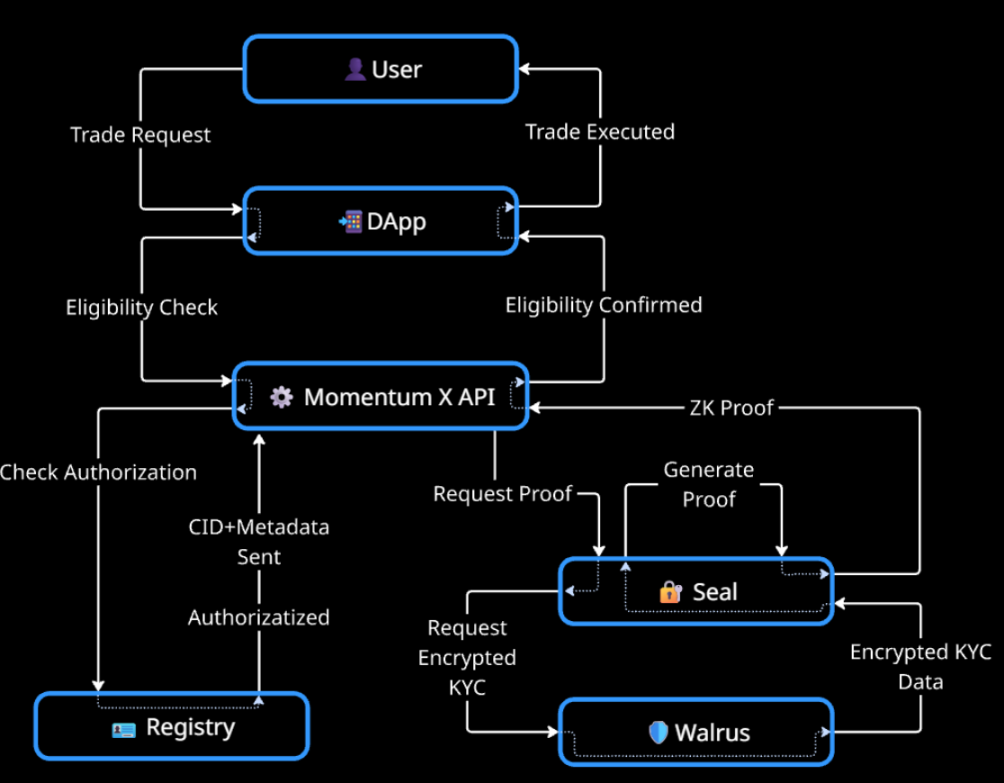

- 統合アイデンティティレイヤー:ZKテクノロジーに基づくWalrusと暗号化されたSeal権限により、1回限りのKYC/AML検証を実現します。

- 発行者の相互運用性: 異なる発行者からのトークン化された RWA は交換可能かつ取引可能です。

- プログラム可能なコンプライアンス: 投資家の権利、管轄権、取引制限を資産レベルで直接埋め込みます。

専門機関は、Momentum XのネイティブDeFi統合を活用することで、チェーンを離れることなくマーケットメイクやトークン化された債券のステーキングを行うことができます。クロスチェーン流動性はシームレスに統合され、マルチチェーンの分断を解消します。EVM資産は数時間以内にSuiにデプロイできるため、高スループットで混雑を回避できます。年金基金は自動化されたVault戦略を活用してポジションを動的に調整し、市場変動を捉えています。また、リアルタイムコンプライアンスツールは多くの大手TradFi企業を惹きつけ、RWA(実現付加価値会計)市場を数百億から数兆へと押し上げています。

非常に典型的な操作プロセスは次のとおりです。

DAppを通じて取引を開始すると、システムはMomentum X APIに適格性リクエストを送信します。APIは、アプリケーションが本人確認を要求する権限を持っているかどうかを検証します。システムはSealテクノロジーを使用して、Walrusストレージレイヤーから暗号化された本人確認データを取得し、管轄区域の要件、適格性確認、送金限度額など、資産の規制要件への準拠を検証するために必要なデータのみを復号します。

その後、検証証明が関連アプリケーションに返され、ユーザーが適格要件を満たしている場合、取引はリアルタイムで承認されます。このアプローチにより、規制要件への準拠が確保され、ユーザーのプライバシーが保護され、機関投資家と個人投資家の両方にシームレスな取引体験が提供されます。

Momentum Xは、一言で言えば、1兆ドル規模のオンチェーン市場取引における課題を、単一のアドレスとIDで解決することを目指しています。Suiの優れたパフォーマンスとスループットはMomentum Xの基盤となる技術サポートを提供し、WalrusとZKのテクノロジーはプライバシーを保護します。Momentum Xは、ユーザーがグローバル金融市場を簡単かつ効率的に利用できるようにします。

将来的には、Momentum X で本人確認を完了すると、Fidelity、Robinhood、その他のオンチェーン取引プラットフォームのオンチェーン確認アドレスを通じて、各プラットフォームにログインするたびに面倒な確認書類を提出することなく、希望する金融資産をすぐに購入できるようになります。

一般ユーザーの生活も劇的に変化します。将来的には、Momentum Xを使ってトークン化された株式をステーキングし、流動性を維持しながらトークン報酬を獲得し、それを貸し出して受動的な収入を得る、といったことがすべて1か所で可能になります。将来的には、プライベートエクイティなど、より多くの資産クラスをカバーし、機関投資家レベルのステーキング戦略によって、大規模なファンドがシームレスにステーキングに参加できるようになります。

DeFiとTradFiの融合が加速しています。スーパーマーケットで買い物をするようにRWAを選択でき、グローバルな資本が自由に流通します。国境はなくなり、タイムゾーンの概念も徐々に曖昧になりつつあります。

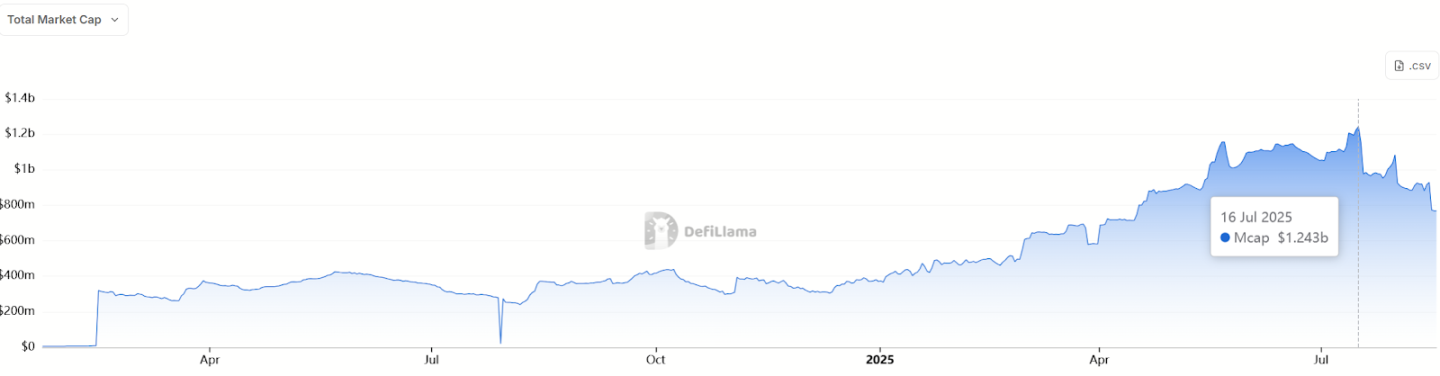

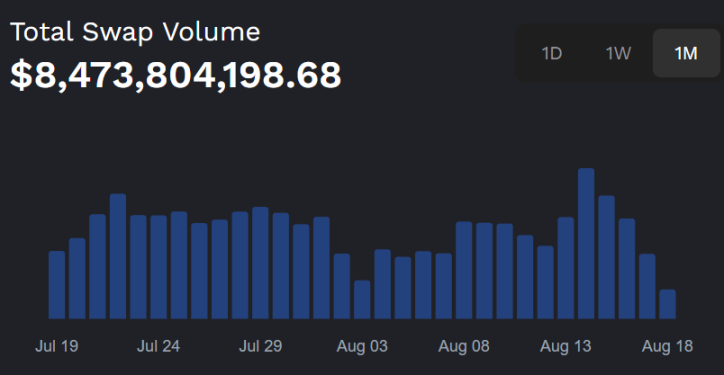

DEXの総取引量は80億ドルを超え、TVLは1億8000万を超える

2023年、Mysten Labsのパブリックブロックチェーン「Sui」は独自のMove言語で構築され、開発者の注目を集め、Suiのスループットと低レイテンシを最適化しました。2024年から2025年にかけて、Suiのステーブルコインの供給量は540万ドルから急増し、今年7月16日には12億4,300万ドルに達し、過去最高を記録しました。

DeFiエコシステムでは、DeFi取引総額(TVL)が約22億5,000万ドルと過去最高を記録し、分散型取引所(DEX)の1日平均取引量は3億ドルを超え、8月15日には7億4,669万ドルを上回りました。レンディングプロトコルもこの恩恵を受け、DEXの月間取引量は150億ドルに迫り、ユーザーによる積極的な採用と資金流入を反映しています。

DeFiエコシステムでは、DeFi取引総額(TVL)が約22億5,000万ドルと過去最高を記録し、分散型取引所(DEX)の1日平均取引量は3億ドルを超え、8月15日には7億4,669万ドルを上回りました。レンディングプロトコルもこの恩恵を受け、DEXの月間取引量は150億ドルに迫り、ユーザーによる積極的な採用と資金流入を反映しています。

しかし、Suiが当初直面した最大の課題は流動性の不足でした。ユーザーは取引をしたいものの、流動性の低さと高いスリッページに悩まされていました。取引におけるスリッページ損失を管理できなければ、たとえ最も裕福なクジラでさえ、大量の仮想通貨を購入するためにSuiを利用する勇気はないでしょう。

Momentum は、LP がカスタム価格範囲内で流動性を提供できるようにすることで、最も重要な場所で深い流動性を解放し、トレーダーの執行エクスペリエンスを向上させ、流動性プロバイダーの収益を増加させます。

今年3月末にベータ版がリリースされて以来、Momentumの急激な上昇曲線は爆発的なポテンシャルを示しました。わずか4ヶ月でTVLは1億8,000万米ドルに達し、過去最高を記録しました。

8月7日時点で、公式データによると、ウォレットアドレスを持つユーザー数が100万人を超え、2週間で倍増という驚異的な増加を記録しました。TVLは重要な指標の一つに過ぎませんが、取引量はユーザーの信頼とエンゲージメントを示すより強力な指標です。8月18日には、公式ツイートでDEXの総取引量が84億ドルを超えたことが発表されました。

これらはすべて、Suiエコシステムの一部であるCetusプロトコルのハッキングからわずか2か月余り後に発生しました。Suiは、一部の市場悲観論者が予想したような大きな打撃を受けるどころか、むしろその回復力とシステムの活力を示しました。ハッキングの間、複数のプロジェクトが攻撃や流動性不足のために崩壊し、Cetusのような既存のDEXのTVLは急落しました。Momentumは資金の返還に積極的に対応し、流動性を迅速に回復させました。

MomentumはMSafeとして誕生し、2022年後半にAptos、2023年にSuiでローンチされたことは特筆に値します。Momentumは、Moveエコシステムにおける初のマルチシグ方式の財務管理およびトークンベスティングソリューションです。そのマルチシグ管理ソリューション(mmmtプラットフォームメカニズム)は、複数の署名を使用することで、財務資産に単一障害点が存在しないようにします。

セキュリティが大幅に保証され、そうして初めて大規模な資金が流動性プールに参加する勇気が生まれ、エコシステム全体に利益をもたらし、好循環が実現します。

モビリティとイノベーション

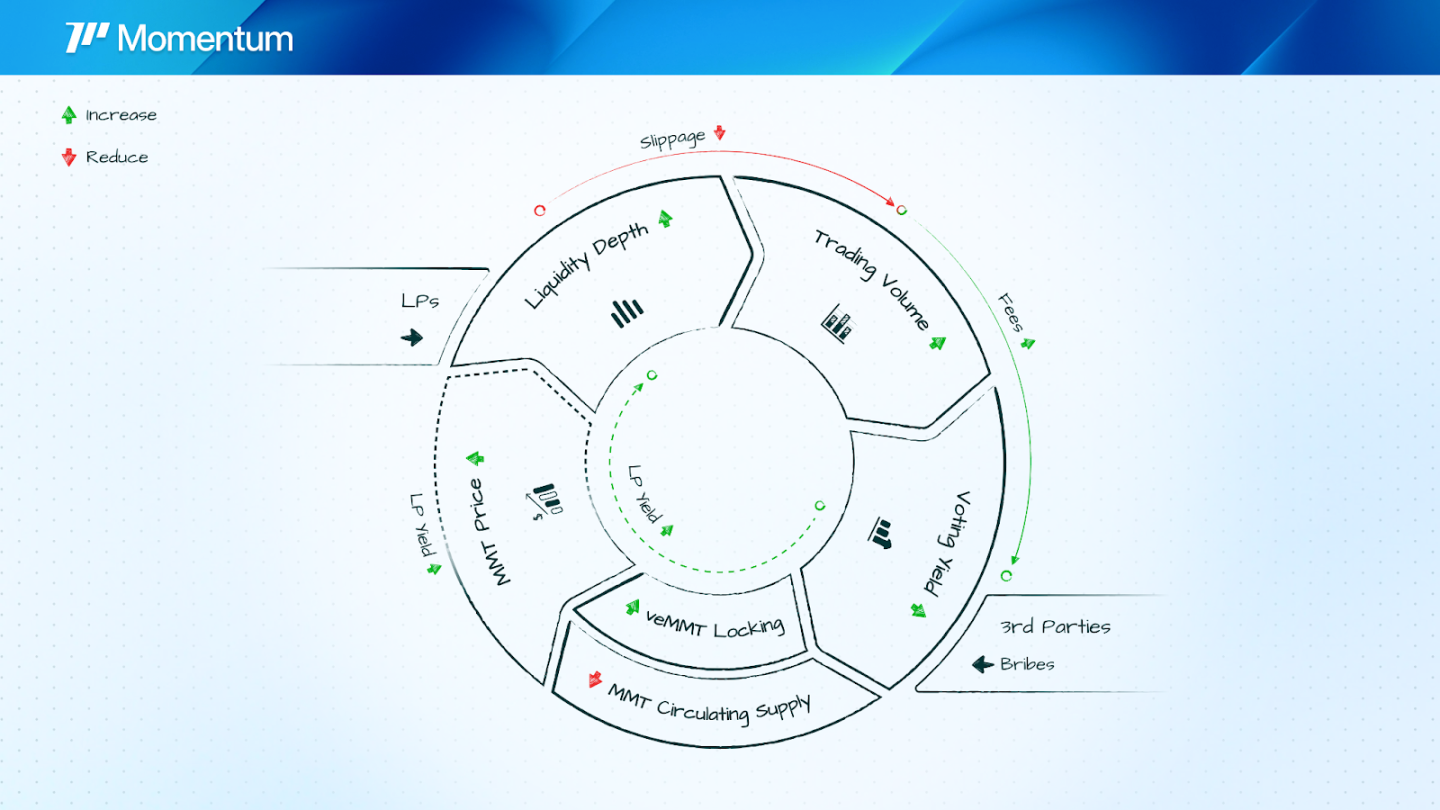

Momentumの製品エコシステムを深く掘り下げてみると、従来のDEXの枠をはるかに超えていることがわかります。その中核となるのはve(3,3)メカニズムで、ユーザーはMMTトークンをロックすることでveMMTウェイトを受け取り、これを用いて報酬配分を投票します。CurveのveCRVとは異なり、Momentumの(3,3)は三者すべてにとってWin-Winの関係を重視しています。トレーダーは低いスリッページを享受し、リミテッドパートナーは高いAPRを獲得し、保有者はプロトコル手数料を分配します。

Momentumの製品エコシステムを深く掘り下げてみると、従来のDEXの枠をはるかに超えていることがわかります。その中核となるのはve(3,3)メカニズムで、ユーザーはMMTトークンをロックすることでveMMTウェイトを受け取り、これを用いて報酬配分を投票します。CurveのveCRVとは異なり、Momentumの(3,3)は三者すべてにとってWin-Winの関係を重視しています。トレーダーは低いスリッページを享受し、リミテッドパートナーは高いAPRを獲得し、保有者はプロトコル手数料を分配します。

つまり、ve(3,3)メカニズムは、トークン保有者と流動性マイニングに深く関与するLPの両方が、価格変動や変動損失を心配することなく、安心して参加することを可能にします。このメカニズムはまだ正式には開始されていませんが、公式ツイートによると、導入により取引手数料が80%削減され、LPのリターンが400%増加するとのことです。Momentumメインネットのローンチ後、ve(3,3)のフライホイール効果により、年間6,000万ドルのプロトコル収益を生み出す可能性があります。

Momentumは最近、AI Vaults機能もリリースしました。これまで、変動損失などの様々なパラメータに戸惑い、どのように参加すればよいか分からなかった方もいるかもしれませんが、この機能により、DeFiはプロプレイヤー向けのゲームから一般ユーザー向けの受動的な収入源へと変わり、初心者ユーザーの参加ハードルが下がります。

Momentum は Token Generation Lab (TGL) も立ち上げ、シンプルな取引プラットフォームから Sui が富裕効果を生み出すためのインキュベーターへと進化させました。xSUI は、Momentum の SUI 流動性ステーキング トークンであり、構成可能性、収益最大化、資本効率を目的に構築されています。

今、SUI のクジラやディープ ユーザーであれば、ステーキング、AI 戦略管理、新規発行を通じて独自の収益方法を見つけることができます。

スターベンチャーキャピタリストや豊富な経歴を持つ創業者の支持は、間違いなくその発展に強い自信を吹き込むでしょう。

2023年、MomentumはJumpがリードする500万ドルのシードラウンドを完了しました。2025年3月には、Varys Capitalがリードし、Sui Foundationも参加する1,000万ドルの資金調達を実施しました。VC投資への慎重な姿勢が強まる中、Momentumは今年6月、OKX Venturesがリードする戦略的資金調達ラウンドで1億ドルの評価額を獲得しました。Coinbase Venturesなどが参加しました。

プロジェクトのコアチームは、主にMove言語の専門家で構成されています。共同創設者兼CEOのChefWENは、カリフォルニア大学バークレー校でコンピュータサイエンスの博士号を取得しています。彼はMeta(旧Facebook)でLibra/Diemプロジェクトのコアエンジニアとして7年間勤務し、Move言語の研究開発に直接携わってきました。

結論

Momentum Xは、トークン化されたプライベートエクイティなど、より多くの資産クラスをカバーするようRWA上場を拡大し、機関投資家向けの新たなステーキングおよび金庫戦略を導入します。さらに、Momentum Xは、自動化されたKYCポータル、リアルタイムリスクダッシュボード、クロスチェーン決済APIといったワンストップサービスを含む、コンプライアンス資本のための機関投資家向けDeFiツールを立ち上げ、RWA市場を数百億ドルから数兆ドル規模へと押し上げます。

一般ユーザーは受動的な収入で富を得ることができ、機関は効率的な決済で利益を得ることができます。

誰もが自由に行き来できるグローバルな金融パラダイスのように、DeFiはもはやエリート層だけのゲームではなく、誰もがアクセスできる未来です。Sui TVLの継続的な成長と機関投資家による導入の加速により、Momentum Xは暗号資産空間における重要なインフラとなり、流動性の新たな波を牽引するでしょう。

全てのコメント