執筆者:張文

世界第2位のステーブルコイン大手サークルは5月末に目論見書を提出し、推定評価額54億ドルでナスダックに上場する準備を進めている。

予想外にも、数日後、おそらくステーブルコイン + RWA コンセプトの人気のせいか、Circle は評価額が 54 億ドルから 72 億ドルに増加したことを発表しました。

RWAの概念は、今年に入ってから例年とは大きく異なっています。米国のステーブルコイン政策と香港のステーブルコイン政策の好意的な政策に加え、ブラックロックに代表されるウォール街のRWAプロジェクトへの注目、そして大量の旧資金がステーブルコイン市場に流入している現状が相まって、RWAとステーブルコインの概念は急速に普及しました。香港A株ステーブルコインの概念さえも、香港株式市場の上昇に押され、1日の上限に達しました。

暗号通貨業界でネイティブ Nasdaq IPO を実施する 3 番目の大手企業 (Coinbase と Antalpha に続く) として、暗号通貨界隈でどのような関連ターゲットが注目されるでしょうか?

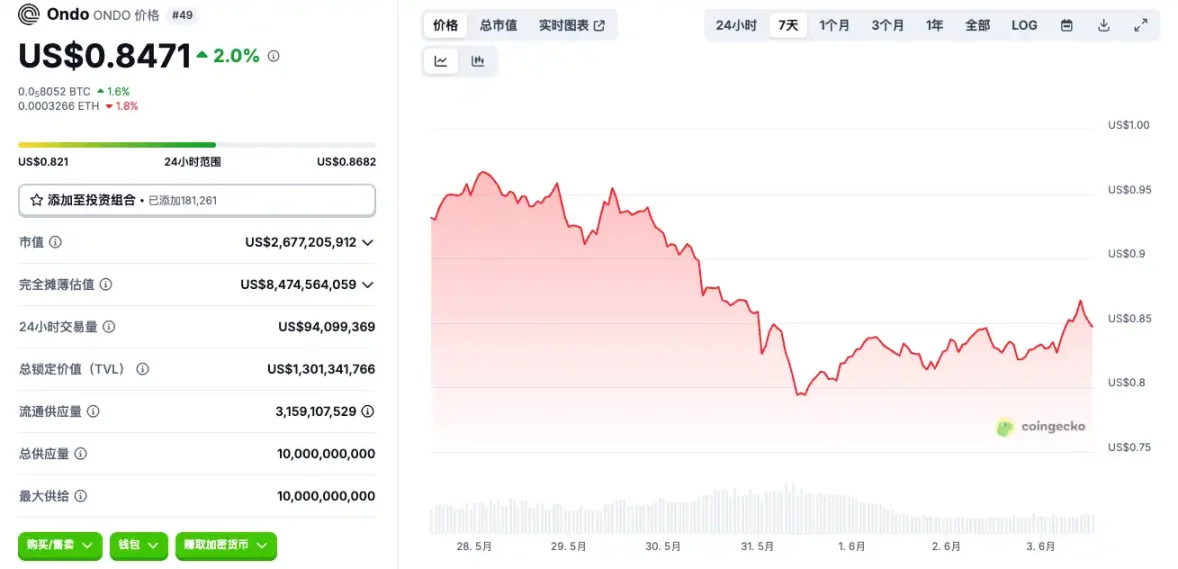

オンド

ブラックロックは5月末、サークルのIPO株の10%を取得し、サークルの新たな株主となったことを発表しました。ブラックロックにとってRWAトラックにおける最も重要なパートナーはオンドです。オンドが発行する米国債トークンOUSGは、ブラックロックのBUIDLファンドを中核資産の一つとして利用しています。OUSGを購入するユーザーは、ブラックロックの米国債ファンドの株式を間接的に保有することになります。

しかし問題は、時価総額が少し高すぎることです。ONDOの現在の時価総額は26億ドルです。

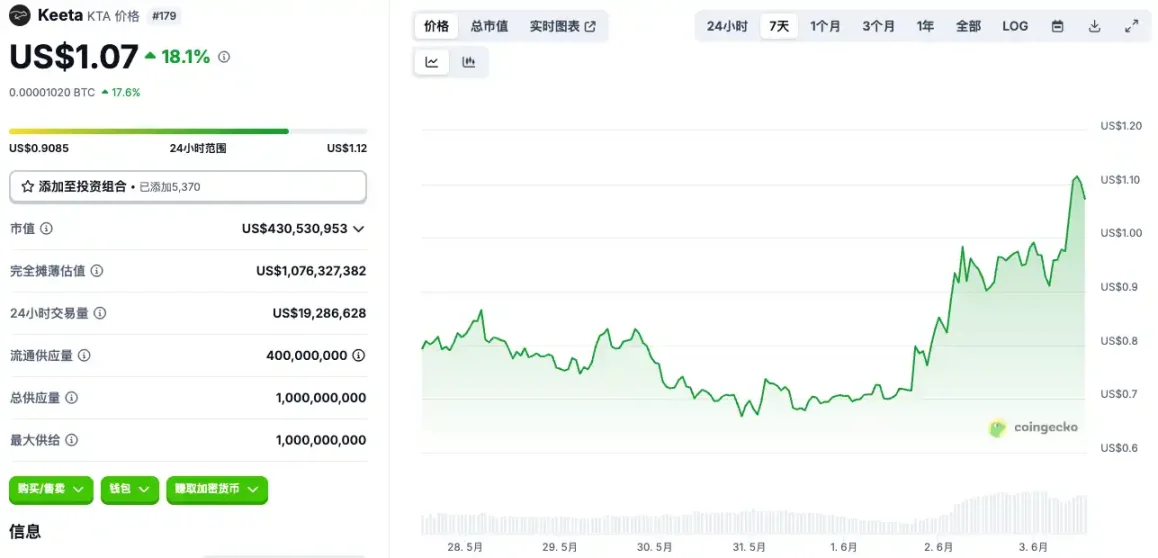

KTA

CoinbaseとCircleの密接な関係は明白であり、Circleの上場はCOINにとってだけでなく、パブリックチェーンであるBaseにとっても好ましい結果です。ファンドは既にその答えを出しています。Baseで発行されたRWAパブリックチェーンKTAは、1ヶ月で10倍に増加し、現在時価総額は4億ドルに達しています。振り返ってみると、Base+RWA+わずかな時価総額を考えると、ファンドがKTAをリーダーとして選ぶのは実に適切と言えるでしょう。

エナ

Circleとはあまり関係ありませんが、ステーブルコインという概念で真っ先に思い浮かぶターゲットであり、価格高騰も経験しています。Coinbaseは数時間前に緊急的にENAをリストに加え、資金の動きを先読みしているようです。時価総額は19億ドルで、ONDOをわずかに上回っているようです。

B

これは非常に秘密主義的なルートです。以前、BlockBeatsは@vapor0xにUSDCの分析を依頼しました。主な理由はUSDCの発行方法が過去とは異なるためですが、これらのドルがどこへ向かうのかわからないのは非常に奇妙です。

@vapor0xは、2024年1月以降、Circleの財務アドレスがBinanceにUSDCを継続的に送金しており、おそらくIPOの準備と活動の活性化を目的としていると結論付けました。彼は次のように述べています。「さらに劇的なのは、最初の大規模なUSDC送金と同じ日、つまり2024年1月31日に、Binance EarnプラットフォームがUSDCを含む期間限定プロモーションを開始したことです。この時期の一致は、偶然とは考えにくいほどです。」

したがって、USDC+USD1のサポートにより、4億ドルのステーブルコインミームであるBSCのBがファンドによって選択されるかどうかは不明です。

全てのコメント